プロミスを利用してお金を借りるためには審査に通過しなければいけません。

プロミスの審査はさまざまな項目をチェックされるため、事前に審査基準を知っておいて対策を進めたい方は多いでしょう。

審査に通るコツを前もって知っておきたい場合もあるのではないでしょうか。

本記事では、プロミスの審査基準や審査に通るコツなどを紹介します。

プロミスの審査について不安を抱いている方はぜひ参考にしてください。

- プロミスの審査基準

- プロミスの審査に通るコツ

- プロミスの在籍確認の方法

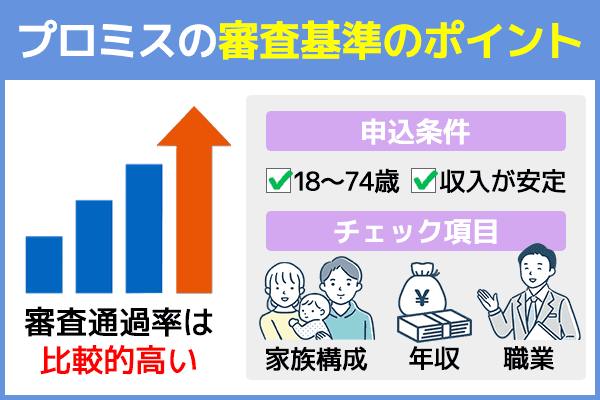

プロミスの審査基準のポイントは?審査通過率をもとに難易度を解説

プロミスの審査はさまざまな項目をチェックされます。

その中でも、審査で主にみられる項目は以下のポイントです。

- 家族構成

- 年収

- 職業

家族構成・年収・職業をチェックすることで、返済能力があるかどうかを判断されます。

また、18~74歳※で安定した収入があるかどうかが申込条件になります。

ただし、過去に返済が滞っていた記録のある方や他社からの借入がある方は、返済能力が低いとみなされ不利になるでしょう。

ここではプロミスの審査基準のポイントや審査通過率、難易度について紹介します。

審査で落とされないように、プロミスの審査について事前に理解しておきましょう。

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高専専門学校生も含む)はお申込いただけません。

プロミスの審査通過率は他社より高い傾向にあり比較的審査に通りやすい

2023年3月期のSMBCコンシューマーファイナンス月次営業指標でプロミスの成約率が公開されています。

2023年1月の成約率は43.3%、2月は43.9%、3月は42.6%でした。

| 2023年1月 | 2023年2月 | 2023年3月 | |

|---|---|---|---|

| プロミスの審査通過率(成約率) | 43.3% | 43.9% | 42.6% |

成約率は新規申込者のうち審査に通過した割合であり、審査通過率と同義です。

プロミスの審査通過率は月ごとに増減しますが、基本的に約40%以上を維持しています。

レイクの審査通過率は2023年3月に26.4%となっています。

プロミスはアイフルやレイクなど他の消費者金融と比較すると審査通過率が高い傾向にあるといえるでしょう。

参考:SMBCコンシューマーファイナンス月次営業指標|SMBCコンシューマーファイナンス

プロミスの審査基準は主に家族構成・年収・職業がチェックされる

プロミスの審査では、返済能力を有するかどうかをチェックされます。

審査基準の詳細は公開されていませんが、カードローン審査で重視される項目はある程度絞ることができます。

プロミスの審査で重視されるのは、以下の項目です。

- 家族構成

- 年収

- 職業

家族構成とは、既婚かどうかや子供がいるかどうかを確認されます。

年収は返済能力をチェックするための重要な項目で、基本的に年収が高いほど返済能力が評価されます。

職業は安定した収入があるかどうかを判断するのに重要な項目です。

また、正社員や公務員の場合や勤務先の規模が大きい場合は、より高く評価される傾向にあります。

プロミスの申込条件は18~74歳で安定した収入のある方

プロミスの申込条件は18〜74歳※で、なおかつ安定した収入のある方です。

ただし、高校生や高等専門学校生の方は利用できません。

また、74歳以下で収入が年金のみの方も申し込みできません。

あくまでも正社員や公務員、アルバイト、パートなどで安定した収入のある方のみが申込条件に含まれます。

申し込みの際は本人確認書類の提出が必要のため、年齢を誤魔化すなど虚偽の申告はしないよう注意しましょう。

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高専専門学校生も含む)はお申込いただけません。

プロミスの審査に落ちる原因として過去に金融事故を起こしている場合がある

プロミスの審査では必ず信用情報を確認されるため、過去に金融事故を起こしていると審査に落ちます。

金融事故とは返済の遅延や代位弁済、強制解約、債務整理、自己破産などを指します。

- 返済の遅延

- 代位弁済

- 強制解約

- 債務整理

- 自己破産

金融事故を起こすと必ず信用情報機関に情報が登録されます。

信用情報機関に加盟している企業は自由に信用情報の閲覧できるため、申込者が過去に金融事故を起こしていないか確認します。

金融事故を起こせば、消費者金融の審査だけではなくクレジットカードの新規発行や銀行のローンなどあらゆる場面で不利になり、審査に通る可能性が減少してしまいます。

また、金融事故の登録は一定期間が経たないと削除されない仕組みです。

5年〜10年程度は記録が残ってしまうため、金融事故には注意が必要です。

他社からの借入が多い

他社からの借入が多い人は審査で不利になります。

月々の返済額が大きくなり、返済を滞納するリスクがあるからです。

他社からの借入金額は全て信用情報機関に登録されているため、プロミスに申し込みをする際に他社からの借入額を誤魔化してもすぐにバレます。

そのため、他社からの借入額は正確に申告しましょう。

ただし他社からの借入があっても、他の項目も含めて総合的に判断されるため、必ず審査に落ちるわけではありません。

他社での借入額が年収の3分の1を超えている

他社からの借入額が年収の3分の1を超えていると、総量規制に引っかかるため審査に落ちます。

総量規制とは、貸金業者から借入できる合計額を年収の3分の1までとする法規制です。

たとえば、年収300万円の方は貸金業者から100万円までしか借りられません。

プロミスも貸金業者に含まれるため、他社からの借入額が年収の3分の1を超えているとお金を借りられません。

プロミスでお金を借りる際は、借入額が年収の3分の1を超えないか注意しましょう。

本人の在籍確認が取れない

本人の在籍確認が取れなければ、プロミスの審査を通過できません。

在籍確認とは、申込時に申告した勤務先で働いていることを確認する手続きです。

在籍確認ができないと勤務先で働いていると証明できません。

勤務先での在籍確認が取れないと安定した収入があると示せず、審査で落とされます。

プロミスは原則として電話による在籍確認は行っていませんが、必要があれば勤務先に電話をして確認を取るケースはあるため注意が必要です。

プロミスの審査に通るコツは安定した収入を証明すること

プロミスの審査に通過したいならば、安定した収入の証明が大切です。

プロミスの審査に通るコツを以下にまとめました。

- 勤続年数を長くしてから申し込む

- 複数社ではなくプロミス1社にのみ申し込む

- 借入希望額を年収の3分の1未満におさえる

勤続年数が長ければ、今後も安定した収入を見込めることを示せます。

プロミス1社にのみ申し込みをすれば、借入の多い申込者ではないとアピールできるでしょう。

また、借入希望額は年収の3分の1未満におさえることで総量規制を回避できます。

以下では審査に通るためのコツについて詳しく解説します。

勤続年数を長くしてから申し込む

勤務先での勤続年数が長ければ審査で有利になります。

勤続年数の長さから、安定した収入を得ていると判断されるからです。

勤続年数が長いと今後さらに収入が上がる可能性が高いとみなされ、審査で有利です。

反対に勤続年数が短い場合は、給与が減る可能性や退職するリスクがあるとみなされます。

そのため、審査を通過するには最低でも2〜3ヶ月は勤続していることが望ましいです。

ただし、虚偽の勤続年数を申告するのは避けましょう。

申告内容に嘘の情報があると発覚すれば、カードローンが利用停止され、契約解除になる可能性が高いです。

複数社ではなくプロミス1社にのみ申し込む

プロミスに申し込む際は、一度に複数の消費者金融に申し込むのではなく、プロミス1社に絞って申し込むことが大切です。

短期間で多数のカードローンに申し込みをすると、審査にマイナスの影響を与えてしまうからです。

お金に困っているため複数社に申し込みしていると警戒される恐れがあります。

これからプロミスで借入したい方は、プロミスに絞った申し込みがおすすめです。

プロミスの審査結果を見てから、他社に申し込みをするかどうか判断しましょう。

借入希望額を年収の3分の1未満におさえる

プロミスからの借入は総量規制の対象になるため、借入希望額は年収の3分の1未満に抑えましょう。

総量規制によって、貸金業者からは年収の3分の1までしか貸付を受けられません。

総量規制は他社の借入額を合計した金額に対する規制です。

他社からの借入がある場合は、年収の3分の1から他社の借入額を差し引いた金額を上限として借入希望額を決めましょう。

総量規制の対象となるのは前年の年収です。

もし前年に働いていなかった場合は、申し込みをする年の見込み年収を計算しましょう。

借入希望額は見込み年収の3分の1未満におさえておくことが大切です。

プロミスの審査は最短3分で完了する

プロミスの審査はスムーズに進めば最短3分※で完了するとされています。

あくまでも最短3分※であり、実際には長引くケースも少なくありません。

※お申込み時間や審査によりご希望に添えない場合がございます。

たとえば、来店や電話でプロミスに申し込みをするとやり取りに時間がかかります。

プロミスはWeb完結で申し込みできるため、申し込みはWebから行うことがおすすめです。

審査を最短で終わらせたいならば、平日の日中に申し込みをすることも効果があります。

プロミスの審査を最短で完了するためのコツを紹介します。

※お申込み時間や審査によりご希望に添えない場合がございます。

できるだけ早く審査を完了したい人はWeb申込がおすすめ

プロミスの審査完了までの時間をできるだけ短縮するならWeb申込が最適です。

プロミスの公式サイトに申込フォームが用意されていて、必要事項を入力して送信するだけで手続きは完了です。

本人確認のための書類も公式サイト上で送信できます。

また、公式サイトだけではなく、プロミスのアプリ上でも手続きは可能です。

アプリはAndroidとiPhoneの両方に対応していて、誰でも利用できるでしょう。

審査に通過すれば、電話かメールで結果が連絡されます。

インターネット振込やスマホATMを利用すれば、すぐにお金を借りられるでしょう。

土日や夜間の申し込みは審査が長引く場合があるためなるべく避ける

プロミスへの申込を土日や夜間に行うのはおすすめしません。

プロミスは審査回答できる時間が9時から21時とされています。

基本的に夜間には審査の手続きが進まないため、夜に申し込みをしても翌日以降まで待たなければいけません。

また、プロミスの審査で在籍確認が行われるケースがあります。

在籍確認では勤務先に電話をかけるため、誰かが応対しないと在籍確認が完了しません。

土日に申し込みをしても、在籍確認が取れずに平日まで待たされる可能性が高いです。

以上の理由からプロミスに申し込みをするのは平日の日中に行うことをおすすめします。

平日の朝9時までに申し込みをしておけば、その日のうちに審査が終わる可能性は高いでしょう。

プロミスの審査はWeb完結で簡単に申し込める

プロミスはWeb完結で申し込みから審査まで進むのが特徴です。

24時間、土日祝日を問わずプロミスに申し込めます。

本人確認書類の提出はアプリ上で行えるため、来店や郵送のやり取りは不要です。

収入証明書の提出が求められる場合もWebから対応できます。

申込方法は公式サイトで詳しく解説されていて、画面上でも丁寧に説明されているため簡単です。

プロミスの申し込みについて重要なポイントを紹介します。

プロミスは24時間土日問わず申し込める

プロミスは24時間いつでもWebから申し込みができます。

土日祝日を問わず、365日どんなタイミングでも申し込みが可能です。

申込方法はWebとアプリの2種類が用意されています。

突然、大きな出費が発生して早急にお金を用意しなければいけない場合に便利です。

審査は最短3分※で終わり、スムーズに手続きが進めば即日借入できます。

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの審査では本人確認書類が必要になる

プロミスに申し込みをすると審査の際に本人確認書類の提出が求められます。

プロミスが認めている本人確認書類を以下にまとめました。

- 運転免許証(経歴証明書も可)

- パスポート

- マイナンバーカード(通知カードは不可)

- 在留カード・特別永住者証明書

上記本人確認書類に記載の住所と、現在住んでいる住所が異なる場合は以下の書類も必要です。

- 公共料金の領収書

- 社会保険料の領収書

- 国税または地方税の領収書、あるいは納税証明書

- 住民票の写しあるいは住民票の記載事項証明書

上記の書類はいずれも発行日から6ヶ月以内のものを用意してください。

Webから本人確認書類の提出が可能です。

本人確認書類を撮影して画像データをアップロードします。

ただし、鮮明な写真を撮影しないと再提出を求められる可能性があるため注意しましょう。

また、マイナンバーカードは個人番号が記載されている部分のマスキングが必要です。

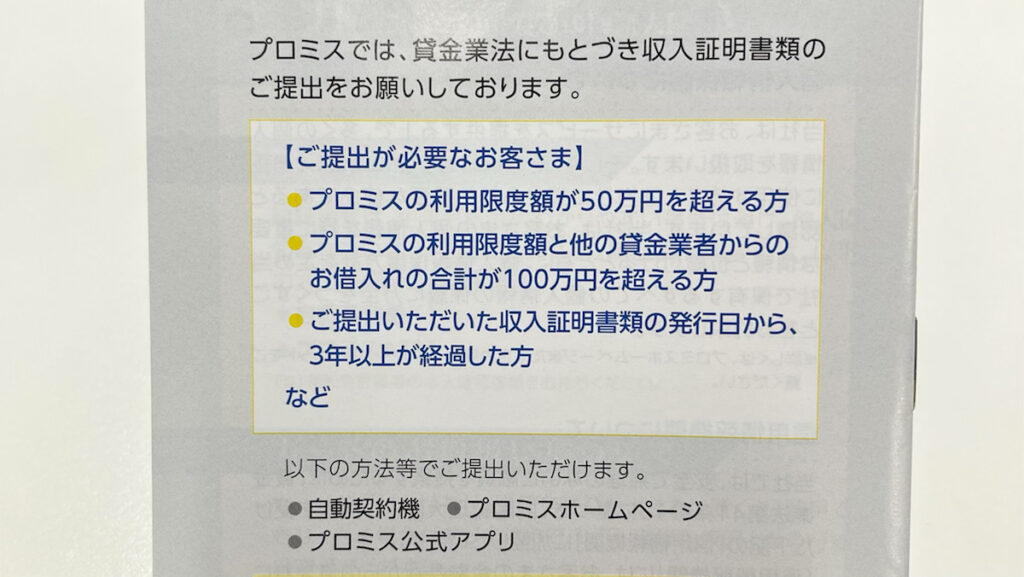

借入希望額が50万円を超える場合は収入証明書が必要

プロミスで借入希望額が50万円を超える場合は、収入証明書の提出が求められます。

また、他社の借入額とプロミスの借入希望額の合計が100万円を超える場合や、申込時の年齢が19歳以下の場合にも、収入証明書類が必要です。

プロミスが認めている収入証明書類を以下にまとめました。

上記の書類のうち1点を用意してください。

いずれも最新のものの提出が求められます。

賞与明細書がない場合は直近2ヶ月分の給与明細書のみでも問題ありません。

プロミスは審査に落ちた場合でも再申込可能

プロミスはたとえ審査に落ちたとしても再申込は可能です。

ただし、再申込のタイミングを誤ると再び審査に落ちる可能性はあります。

再申込は基本的に6か月程度の期間を空けることが大切です。

再申込をするまでに審査に落ちた原因をきちんと解決しておくことも重要になります。

再申込では審査が再び行われるため、6か月の間に審査への対策を進めておくことが大切です。

以下ではプロミスに再申込をする際の注意点を紹介します。

再申込する場合は最低6か月期間を空ける必要がある

プロミスでは、一度審査に落ちたとしても後で再申込することは可能です。

ただし、再申込したいならば、最低でも6ヶ月の期間を空ける必要があります。

審査に落ちてすぐに再申込をしても、再び審査に落ちる可能性が高いです。

プロミスは審査結果に落ちた理由に対する説明がないため、審査に落ちた原因を推測することが大切です。

たとえば勤続年数が不足していた場合は、6ヶ月程度期間を空けてから再申込することで審査に通る可能性があります。

審査に落ちたならば、6ヶ月程度期間を空けてから再申込しましょう。

プロミスの返済方法を6つ紹介

プロミスは以下の6つの返済方法を用意しています。

- インターネット返済

- 口座振替

- スマホATM

- コンビニ・提携ATM

- プロミスATM

- 銀行振込

それぞれの返済方法についてメリット・デメリットがあります。

たとえば、インターネット返済は来店不要であり、いつでも手続きが可能です。

口座振替の場合は、事前に手続きを済ませておけば、毎月自動的に引き落とされます。

以下ではプロミスの返済方法について、それぞれ詳しく解説します。

インターネット返済は来店不要でいつでも手続き可能

プロミスはインターネット返済に対応しています。

インターネット返済は来店不要で利用できるだけでなく、最短3分※で手続きが完了します。

プロミスの会員サービスにログインをして、画面の指示に従って進めていくだけなので手続きは簡単です。

24時間365日いつでも利用可能できるので、好きなタイミングで返済できます。

またインターネット返済は手数料無料なので、無駄なコストを抑えたい人におすすめです。

※お申込み時間や審査によりご希望に添えない場合がございます。

口座振替は自動引き落としで便利

口座振替は、事前に指定した金融機関の口座から自動引落で返済していく方式です。

毎月返済期日に自動で引き落とされるため、返済し忘れることを防止できます。

プロミスの口座振替はWebから土日祝日や夜間でも手続きできるので、希望のタイミングで返済可能です。

また、プロミスの口座振替を利用する際の手数料は0円です。

多数の金融機関に対応していて、利用可能な金融機関はプロミスの公式サイトから検索可能ですので、ぜひチェックしてみてください。

スマホATMは24時間利用できる

スマホATMとは、スマートフォンで操作を行い、セブン銀行ATM・ローソン銀行ATMで借入や返済ができるサービスです。

プロミスのアプリにログインをして手続きを進めていき、ATMに表示されたQRコードをスマホで読み込みます。

QRコードを読み込む以外の手続きは不要であり、借入や返済の手続きをスムーズに進められるのがメリットです。

土日祝日・夜間でも24時間返済手続き可能で、カードを用意する必要はありません。

コンビニ・提携ATMは夜間でも返済可能

提携先のコンビニATMや銀行ATMを利用して返済の手続きを進められます。

土日祝日や夜間であっても返済可能です。

プロミスの主な提携ATMを以下にまとめました。

上記以外にも多数の銀行と提携しています。

提携先の詳細についてはプロミスの公式サイトで確認してください。

プロミスATMは手数料が無料

プロミスの店舗や提携先銀行内にあるプロミスATMから返済手続きを進められます。

プロミスATMからの返済は土日祝日・夜間に対応していて、手数料は0円です。

利用時間は7時~24時ですので、仕事帰りに寄ることも可能です。※

手数料が必要なコンビニATMよりお得に利用できるので、お近くにプロミスの店舗や提携先銀行がある方は、ATMからの返済を検討してみましょう。

ATMの設置場所はプロミス公式サイトから確認できます。

※一部店舗は営業時間が異なることがあります。

銀行振込は土日祝日でも利用可能

プロミスが指定する口座に振込して返済できます。

指定口座への振込は土日祝日・夜間にも対応可能です。

振込先口座はプロミス会員サービスから確認するか、プロミスコールへ電話をかけて確認できます。

ただし、銀行振込では以下の点に注意しましょう。

- 振込手数料がかかる

- 振込先の口座番号を事前に確認する必要がある

- 平日15時以降の返済は翌営業日の着金扱いになる場合がある

プロミスの審査でよくある質問

プロミスの審査でよくある質問をまとめました。

- プロミスはいくらまで借りられる?

- プロミスとアコムどちらが審査甘い?

- プロミスの審査結果が来ないときはどうしたらいい?

- プロミスの土日の審査時間は?

- プロミスでお金借りたらヤバい?

事前にプロミスに関する疑問点をなくしておくことで、利用して後悔するリスクを減らせます。

以下ではプロミスの審査でよくある質問について回答していますのでぜひチェックしてください。

プロミスはいくらまで借りられる?

プロミスでは最大500万円まで借りることができます。

反対に、借入の最低金額は1万円です。

ただし、実際に借入ができる金額は審査で決まる利用限度額の範囲内となり、借入希望額が高くなるほど審査は厳しいです。

また、プロミスは総量規制の対象となるため、年収の3分の1までしか借りられません。

総量規制は他社を含めすべての貸金業者からの借入金額を合計したものが対象で、クレジットカードのキャッシングも含まれます。

必要以上の借り入れをするのは返済の負担が大きいため、最低限必要な金額のみ借入しましょう。

プロミスとアコムどちらが審査甘い?

プロミスの審査通過率は約40%です。

一方、アコムの審査通過率は、アコムのマンスリーレポートによると2023年3月が39.9%、4月が40.7%、5月が42.6%でした。

審査通過率の比較では、プロミスとアコムで審査の難易度は同程度といえます。

両社は審査基準を公表していないため、どちらの方が審査に通過しやすいのか断言することはできません。

ただし両社とも、審査で重視される項目にそれほど大きな違いはないでしょう。

いずれも安定した収入があり、信用情報に傷がないことが重要です。

参考:SMBCコンシューマーファイナンス月次営業指標|SMBCコンシューマーファイナンス

プロミスの審査結果が来ないときはどうしたらいい?

プロミスは申込後最短3分※で審査が完了します。

しかし、場合によっては数日かかることもあります。

また、メールの受信や電話の着信に気づかず見逃すケースがあるため、連絡が来ていないか定期的な確認がおすすめです。

審査の回答がいつまで経っても来ない場合は、窓口に問い合わせをすると良いでしょう。

プロミスはメールや電話から問い合わせを受け付けています。

ただし、問い合わせは日中にしか回答をもらえない点に注意しましょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの土日の審査時間は?

プロミスは24時間365日いつでも申し込みを受け付けていて、土日でも審査は行われます。

土日で審査の回答が可能な時間は9時から21時までです。

ただし、土日の場合は審査に時間がかかるケースがあるため注意しましょう。

また、申込情報や提出書類に不備や誤りがあれば、確認のために時間がかかり審査が長引く可能性があります。

正確な情報を入力し、指定された通りの提出書類を準備することが大切です。

プロミスでお金借りたらヤバい?

プロミスは大手の消費者金融であり、日本貸金業協会の会員のため、信頼できる消費者金融です。

法外な金利を要求されることや、違法な取り立てを受けることはありません。

また、プロミスはWeb完結で利用でき、電話による在籍確認や自宅に郵送物が届くことはありません。

そのため、プロミスでお金を借りていることが家族にバレる可能性は低いといえます。

特別な理由がある場合は在籍確認をするケースがあるのですが、オペレーターの個人名で電話をかけてくれます。

プロミスは家族や職場の人にバレないよう配慮してくれるため安心です。