「dスマホローンの審査基準とは?」

「dスマホローンは審査がある?」

dスマホローンを利用するためには、NTTドコモが実施する審査に通る必要があります。

dスマホローンを使用すると、ドコモの回線やサービスの契約といった利用実績に応じて金利優遇を受けられるなどの特徴があります。※1

しかし、ドコモユーザーに優遇したサービスであるとはいえ、金融商品であるのは確かです。

ドコモの利用実績がどんなに良好だったとしても、申込者の返済能力が低く、信用力を問題視されれば審査に通るのは難しいでしょう。

現状を改善するなどの対策を取らない限り、dスマホローンの審査に通る方法はありません。

本記事では、dスマホローンの審査について詳しく解説します。

審査方法や審査に落ちる人の特徴、審査に落ちたときの対処法をはじめ、dスマホローンに関する基本的な情報もまとめているので、ぜひ参考にしてください。

※1:優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

- dスマホローンの審査について

- dスマホローンの審査に落ちる人の特徴

- dスマホローンの審査に落ちたときの対処法

- dスマホローンを利用するメリット・デメリット

- dスマホローンの申し込みから借り入れまでの流れ

dスマホローンの審査について徹底解説

dスマホローンとは、ドコモが提供するスマホ完結のローンサービスです。

カードローンとは違い、スマホで完結するためカードなしで利用することができます。

ドコモの回線を持っていない方でも利用することができるローンサービス

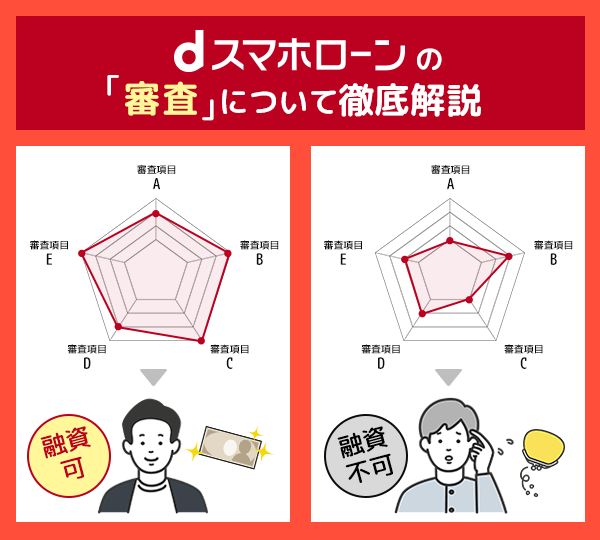

dスマホローンでは以下の項目について審査が行われます。

dスマホローンに申込みを考えている方は、以下項目の審査内容を確認して申込しましょう。

- dアカウント

- 本人確認書類(運転免許証・運転経歴証明書)等

審査される内容は、他の消費者金融・カードローンと同じで信用情報・借入状況・本人属性です。

ドコモ回線がないから、審査に落ちるということはありません。

詳しい審査内容は公表されていませんが、上記内容はカードローンの審査において最も重視されるポイントです。

借入出来るのか不安に感じる方は、審査前に借入可能か診断出来る「簡単1秒診断」サービスがあります。

申込前に借入可能か試してみてください。

dスマホローンの4つの申込条件に該当するかチェックしよう

dスマホローンの審査に通ることを考える以前に、申込条件に該当するかどうかをチェックしましょう。

dスマホローンの申込条件は以下のとおりで、すべてを満たす必要があります。

- 審査申込時の年齢が満20歳以上満68歳以下の日本国内に居住する個人

- 安定収入がある人

- ドコモ所定の携帯回線契約を審査申込者本人の名義で締結している、またはdアカウントを保有する人

- ドコモが発信するSMS(ショートメッセージサービス)を受信できる

dスマホローンに申し込むに当たって、特に難しい条件はありません。

他社のローンサービスと比べても一般的な申込条件であるといえるでしょう。

なお、安定収入とは、毎月の給料など一定の収入を得ている状態のことです。

収入の高さ以上に、継続的なものであるか、金額に大きな変動はないかといったことが返済能力判断のために重要視されます。

そのため、dスマホローンの基準となる安定収入がある人に該当すれば、会社員だけでなくパート・アルバイトや派遣社員などもdスマホローンの審査に通る可能性は高いです。

dスマホローンの申込はdアカウントを発行する必要がある

dスマホローンの申込は、dアカウントを発行しなければ申込に進むことができません。

dアカウントとは、ドコモの契約がない方でもアカウントで、以下のような各種サービスを行っています。

- dポイント

- d払い

- My docomo

- その他サービス

登録は無料なので、登録代を支払う必要はありません。

dアカウントを発行した後の流れは以下の通りです。

お申込み手順

dアカウントにログインいただき、お申込みに必要なお客さま情報を入力してください。

本人確認書類をアプリで撮影、または事前に撮影した画像をアップロードしてください。

書類の郵送手続きは不要です。

お申込みいただいた内容をもとに、弊社所定の審査を行います。

審査完了後、メールおよびアプリにてご連絡いたします。

お申込み内容により、収入を証明する書類をご提出いただく場合があります。

審査完了後、金融機関口座のご登録などのご契約手続きをしてください。

ご契約完了後、すぐにお借入れ手続きをすることができます。

お借入れは、お客さまのd払い残高へお借入れする方法または、ご登録の金融機関口座へお借入れする方法のどちらかをお借入の都度お選びいただけます。

dスマホローンの申込はアプリまたはWebで完結します。

dスマホローンを検討している方は、dアカウントの発行をしておくことがおすすめです。

dスマホローンの審査は最短即日で完了

dスマホローンの審査結果は最短即日中に完了、即日融資を受けられます。※1

「思いがけない出費ができたけれどお金がない」といった場合でも、スピーディに借り入れができるので便利です。

ただし、あくまでも最短なのであって、申し込んだ当日中に審査結果の回答、融資を受けられるのが確約されたわけではないので注意してください。

dスマホローンの申込手続きが集中して審査が混雑していた、申込情報や提出書類に確認事項や不備があるといった理由で審査結果の回答が翌日以降になるケースもあり得ます。

※1 審査:年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。 融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

dスマホローンの審査に落ちる人に共通する特徴

dスマホローンの審査に落ちる人に共通する特徴は、以下のとおりです。

- 信用情報に金融事故の登録がある

- ドコモの携帯電話やサービスの月額利用料を遅延したことがある

- 勤務先への在籍確認が完了しなかった

- 他社からの借り入れが多い

一つでも当てはまる場合は、返済能力や信用力を問題視されてdスマホローンの審査に通る可能性が低くなるでしょう。

お金を貸すに当たって、遅延せずに返済してもらうことは絶対条件だからです。

ドコモの回線やサービスを契約しているだけで審査に通るわけではなく、ドコモユーザーの期間が長くても利用できない事例も見られるので注意してください。

審査に落ちる特徴別に内容を解説します。

信用情報に金融事故の登録がある

信用情報機関にて管理や照会を行っている、信用情報に金融事故の登録がある場合はドコモ利用実績など関係なく審査落ちの可能性が高いです。

申込者の信用力を判断するために、審査項目には信用情報の確認が含まれているからです。

信用情報機関は以下のとおりで、金融事故の内容によって3年から10年程度登録されます。

- 株式会社シー・アイ・シー(CIC):クレジットカード会社、信販、流通系企業、携帯電話などが加盟

- 日本信用情報機構(JICC):消費者金融が加盟

- 全国銀行個人信用情報センター(JBA):主に銀行、信用金庫が加盟

金融事故とは、長期滞納や債務整理(任意整理や個人再生、自己破産などの法的手続きにて借入金を整理した状態)、代位弁済や強制解約といった返済遅延によるトラブルのことです。

「信用情報に金融事故の登録があるから審査に落とす」という法的な規制があるわけではありません。

しかし、過去に金融事故の登録がある人は、同じ返済トラブルを起こすのではないかと疑われます。

お金を貸したものの貸し倒れとなったり損失が発生したりするのは避けたいので、金融事故を起こしている人を審査で落とす措置を取るケースがほとんどなのです。

ドコモの携帯電話やサービスの月額利用料を遅延したことがある

ドコモの携帯電話や各種サービスの月額利用料金の支払いを遅延している場合も審査に通らない可能性を高めます。

一般的にドコモの携帯電話やサービスの月額利用料金は、信用取引ではないので支払いを遅延しても金融事故として取り扱われません。

信用情報の登録の対象ではありませんが、社内情報としてドコモの支払い状況を登録・管理しており、審査の際に参照していると考えて良いでしょう。

dスマホローンはドコモユーザーに対する優遇をメリットにしたローンサービスです。

ドコモの支払いを遅延するのは、頻度や回数は関係なく審査落ちの理由につながるでしょう。

勤務先への在籍確認が完了しなかった

dスマホローンの申込時に実施する、勤務先への在籍確認が完了しなかった場合も審査に通らない可能性を高めます。

dスマホローンでは、在籍確認による電話連絡が実施される場合があります。

在籍確認は「申込時に登録した勤務先が実在するのか」「申込時に登録した勤務先で確かに働いているのか」の2点を調査目的としています。

働いていて継続的な収入を得ていれば、返済能力も高く、dスマホローンの返済を遅延するリスクも低いと判断してもらえるでしょう。

在籍確認の電話連絡を実施したにも関わらず完了しない場合、返済能力の確認が取れません。

電話がつながらなくても何度かはかけ直しはしてくれますが、ある程度で審査打ち切りとなります。

スマホローンの審査結果に影響しないためにも、在籍確認の電話連絡には必ず対応してください。

勤務実態が確認できれば申込者本人が電話に出る必要はありませんし、第三者に用件を伝えるといった心配は不要です。

他社からの借り入れが多い

dスマホローン以外に、複数社から借り入れがある場合、収入と返済のバランスが取れていないことを理由に審査落ちの可能性を高めます。

限られた収入の中で、dスマホローンの借り入れが増えれば、その分だけ返済負担が増えるからです。

また、他の貸金業者からの借入総額が年収の3分の1を超えると審査に通らなくなります。

貸金業法の総量規制にて、貸金業者からの借り入れできる上限は年収の3分の1を超えない金額に規制しているのが理由です。

総量規制は個人が多重債務に陥るのを防ぐことを目的に貸金業法で定められた規制で、年収300万円の人なら借入金額が100万円を超えないようにしなければなりません。

個人の借入状況は他社であっても信用情報を介して共有されるため、過少申告をしても審査時に必ず知られます。

すでに総量規制の上限に近い借り入れがあってdスマホローンへの申し込みを検討する人は、繰上げ返済や一括返済といった方法で借入総額を減らしましょう。

なお、銀行からの借り入れ(カードローンやフリーローン、目的別ローンなど)やクレジットカードのショッピング利用分(分割払い)などは、貸金業法が適用されないので総量規制に含まれない借り入れです。

dスマホローンの審査に落ちたときの対処法

dスマホローンの審査に落ちたときに検討したい対処法は、以下のとおりです。

- 消費者金融カードローンを利用する

- 事故情報から外れるように信用情報を積む

今すぐにお金が必要かどうかで対処法が異なります。

対処法別に内容を解説しますので、チェックしておきましょう。

消費者金融カードローンなら最短即日融資に対応

dスマホローンで審査に落ちたとしても、消費者金融カードローンなら審査に通るケースがあります。

信用情報に金融事故の登録がないことが前提ではあるものの、消費者金融カードローンとdスマホローンでは異なる審査基準を設けているからです。

申し込んでみないと審査結果は分かりませんが、dスマホローンの審査には落ちたけれど消費者金融カードローンは利用できた事例もあります。

| 金融機関名 | 審査スピード※ | 審査通過率 | 在籍確認 |

|---|---|---|---|

| アコム 詳細はこちら | 最短20分※1 | 40.8% | 原則なし※2 |

| SMBCモビット 詳細はこちら | 最短30分 | 非公開 | 原則電話連絡なし |

| アイフル 詳細はこちら | 最短18分 | 非公開 | 原則電話連絡なし |

注釈

※申込時間や審査状況によりご希望に添えない場合がございます。

また受付時間や一部金融機関の営業時間によっては、翌営業日以降の振込となる場合もあります。

※1:お申込時間や審査によりご希望に添えない場合がございます。

※2:電話での確認はせずに書面やご申告内容での確認を実施

参照:アコム月次データ

消費者金融カードローンは、審査時間最短20分・即日融資に対応・無利息サービスの提供など利便性の高さやお得さがあるローンサービスです。

「dスマホローンの審査に落ちたけれどお金が必要」という場合は、申込手続きを検討してみると良いでしょう。

事故情報から外れるように信用情報を積む

dスマホローンの審査に落ちた理由として、事故情報に情報が記載されている可能性が高いです。

事故情報に情報が乗ってしまったば場合、借入額や在籍確認等の審査に通っていたとしても事故情報に入っていることで審査に落ちる可能性が高くなります。

信用情報機関で保持されている情報の期間は以下通りです。

上記期間の間に返済が遅延してしまったり滞納した経験のある方は、dスマホローンの審査だけでなく、カードローンの審査自体に通らない可能性があります。

事故情報の可能性がある方は、審査申し込み前に信用情報機関に情報開示をしてもらうことがおすすめです。

情報が記載されている状態で申込むと

申込履歴がついてしまうので控えましょう。

事故情報に記載されているかたは、信用情報を積むようにしましょう。

信用情報を積む方法は、上記表の信用情報保持期間に遅延・滞納を行わないことです。

カードローンは事故情報に記載がなくなってから申込しましょう。

dスマホローンを利用するメリット

dスマホローンを利用するメリットは以下のとおりで、利便性の高さやお得さに優れています。

- アプリ・Webで利用手続きが完結

- ドコモ回線やその他対象サービスの契約・利用で最大年率3.0%の金利優遇

- 最短即日融資に対応している※1

- お得なキャンペーンを実施している※2

これらのメリットの中でも特に見逃せないのがドコモユーザーに対する金利優遇です。

ドコモ回線や対象のサービスの契約と利用で最大年率3.0%の金利優遇を受けられるのは、他社のローンサービスと比べてもお得といえるでしょう。

メリット別に内容を解説します。

注釈

※1 審査:年末年始を除く。最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。 融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※2 詳細はdスマホローン公式サイトでご確認ください。

アプリ・Webで利用手続きが完結

dスマホローンは、専用アプリやWebから申し込みや契約、借り入れ、返済といった利用手続きのすべてを完結できます。

申込書に必要事項を記入して郵送する、コールセンターに電話をかけて必要情報を伝えたり、待ち時間が発生したりする心配は不要です。

また、借り入れや返済はアプリやWebで行えるので、ローンカードの発行がありません。

ローンカードだけでなく契約書類、利用明細といった自宅宛ての郵送物は一切ないので、家族にdスマホローンの利用を気付かれずに借り入れを行えます。

ただし、返済を遅延した場合は督促状、NTTドコモが郵送での連絡が必要と判断した場合は郵送物が届くケースもあるので注意が必要です。

アプリやWebからdスマホローンへ申し込むのは不安だったり、利用方法をよく理解していなかったりする場合は、dスマホローン公式サイトの「よくある質問」を活用しましょう。

よくある質問は「お申込みに関するよくあるご質問」「お借入れに関するよくあるご質問」「ご返済に関するよくあるご質問」「その他のよくあるご質問」の4つのカテゴリーの中から、知りたい情報を見つけられます。

ドコモ回線やその他対象サービスの契約・利用で最大年率3.0%の金利優遇

dスマホローンは、ドコモ回線や対象サービスに利用・契約で、基準金利から最大年率3.0%の金利優遇を受けられます。※1

dスマホローンの基準金利は年率3.9〜17.9%となっており、大手消費者金融の最高金利と同水準です。

そこで、少しでも低金利でdスマホローンを利用するためには、金利優遇を受けるための条件に一つでも多く該当するように状況を整えましょう。

dスマホローンで金利優遇を受けるための条件は、以下のとおりです。

| 金利優遇を受けるための条件 | 優遇金利(実質年率) |

|---|---|

| ドコモの回線契約※ahamoやirumoの契約も対象 | -1.0% |

| dカード GOLDの契約 | -1.5% |

| dカードの契約 | -0.5% |

| d払い残高からのお支払いあり | -0.5% |

少しでも低金利でdスマホローンを利用するためには、これらの金利優遇を受けるための条件に一つでも多く該当するように状況を整えましょう。

注釈

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

最短即日融資に対応している

dスマホローンは、最短即日融資に対応するローンサービスです。※1

審査は最短即日で完了します。審査後にアプリまたはWebからご契約手続きを行い、ご契約完了となります。

dスマホローン「お申込みからご返済までの流れ」

17:00までに申込手続きを完了させれば即日審査が可能なので、契約までの手続きがスムーズに進むようにしましょう。

そうすれば申し込んだ当日中にお金を借りられる可能性があります。

急に出費ができるケースは日常生活の中でよくある話です。

そこで、dスマホローンを契約しておけば、想定外の出費にも備えられます。

注釈

※1 審査:年末年始を除く。お申込み状況等により、翌営業日以降の審査となる場合がございます。 融資:システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

お得なキャンペーンを実施している

dスマートローンでは、以下のように契約者を対象にお得なキャンペーンを実施しています。

- 【dカード会員限定/要WEBエントリー】dスマホローン初回契約時に1000ポイントプレゼント

- 【会員ランク特典dスマホローン利息無料/要事前WEBエントリー】ご契約日から30日間、会員ランクに応じたお借入残高まで利息0円

事前にエントリーが必要なキャンペーンもあるので、事前にチェックしておくと良いでしょう。

また、dスマートローンのキャンペーンは定期的に変更になります。

公式を確認するなどして、お得に利用できるタイミングを見逃さないようにしてください。

※詳細はdスマホローン公式サイトでご確認ください。

dスマホローンを利用するデメリット

利便性の高さやお得さが魅力のdスマホローンですが、利用する際には以下のようなデメリットがあることも認識しておきましょう。

- ドコモユーザーにメリットが多い

- 無利息サービスがキャンペーン内容によって変わる

デメリットの内容を把握して利用すれば、借り入れや返済をするのに困ることはないでしょう。

デメリット別に内容を解説します。

ドコモユーザーにメリットが多い

dスマホローンは、申込条件を満たしていればドコモ以外の回線を契約する人でも利用可能です。

しかし、ドコモの利用実績に応じて金利優遇を受けられる、回線契約年数やドコモ提供するサービスの利用実績などから与信評価を実施するといった特徴を持っています。

これらの特徴はドコモユーザーであるからこそ受けられる恩恵で、他の携帯電話やインターネット回線を契約している人には意味がありません。

どんなに他社の利用実績が良好だったとしても、dスマホローンで重要視されるのはドコモをどのように利用しているかです。

また、dスマホローン金利優遇にdカード GOLDやdカードの契約を条件にしていますが、これらもドコモユーザーだからこそ利用価値があります。

ドコモユーザー以外がdカード GOLDやdカードを申し込む可能性は低く、dカード GOLDやdカードの契約によって金利優遇を受けるケースはほとんどないでしょう。

dカード GOLDとdカードの特徴を表でまとめたので、将来的にdスマホローンを利用したいと考える人は申し込みを検討してみてください。

| カードの種類 | dカード GOLD | dカード |

|---|---|---|

| 年会費 | 11,000円(税込) | 永年無料 |

| 入会条件 | ・満20歳以上の安定した継続収入がある人(学生不可) ・契約者本人名義の金融機関口座を支払い口座に設定可能な人 ・ドコモが定める条件を満たす人 ・個人名義に限る | ・満18歳以上(高校生を除く) ・契約者本人名義の金融機関口座を支払い口座に設定可能な人 ・ドコモが定める条件を満たす人 ・個人名義に限る |

| カード限定の特典 | ・毎月のドコモのケータイ/ドコモ光の利用料金1,000円(税抜)につき税抜金額の10%ポイント還元 ・対象のケータイ料金プランの契約でドコモでんき Greenの電気料金100円(税抜)につき税抜金額の6.0%ポイント還元 ・dカードケータイ補償:購入後3年間で最大10万円 ・国内、ハワイの空港ラウンジ利用無料 ・dカード GOLD会員様専用サポートデスクの利用 | ・dカードケータイ補償:購入後1年間最大1万円 |

| 旅行保険 | ・海外旅行保険:最大1億円 ・国内旅行保険:最大5,000万円 | ・海外旅行保険:最大2,000万円 ・国内旅行保険:最大1,000万円 ※29歳以下の方のみ補償対象 |

| ショッピング保険(お買物あんしん保険) | 年間300万円まで | 年間100万円まで |

| ポイント還元率 | 1.0% | 1.0% |

ドコモユーザー以外がお金を借りるのであれば、dスマホローンよりも消費者金融カードローンなどを検討したほうが利便性の高さやお得さの面で勝るでしょう。

消費者金融ならdスマホローンと同様に最短即日融資に対応していますし、無利息期間サービスも提供しています。

銀行カードローンは最短即日融資には対応していませんが、金利設定が低く利息負担の軽減が可能です。

他社回線からドコモ回線へのMNP(Mobile Nunber Portability)によって、ドコモユーザーになることも可能ですが、それでdスマホローンの審査に通るかどうかは申し込んでみないことには分かりません。

無利息サービスがキャンペーン内容によって変わる

dスマホローンでは、申込む期間によって無利息サービスを利用できないというデメリットがあります。

無利息サービスとは、特定の期間の間利子が発生しないというサービスです。

例えば、無利息サービスが30日の場合で借入額が10万円であった場合、無利息サービスの期間内に10万円を返済すると、利息ゼロで借入ができたことになります。※

30日以内に返済ができなかったとしても、利子が発生するのは31日目からです。

無利息サービスを利用すると利息総額が、利用していない場合より安く利用することができます。

dスマホローンで借入を考えている方は、是非キャンペーン期間中に申込み無利息サービスを活用してください。

借入残高が会員ランクに応じた借入残高の上限を超えた分については、通常どおり利息がかかるので注意してください。

現在のキャンペーン内容

dポイントクラブ 会員ランク特典

はじめてのご契約日から30日間利息0円

最大300万円~10万円の借入に無利息サービスが適用される

- ご契約手続き完了前までに、本特典への事前エントリーをされた方

- 特典期間中にdスマホローンをはじめてご契約(個々の借入に係る契約を除きます)された方

- dスマホローンご契約日時点において、dポイントクラブの会員ランクが1つ星~5つ星のいずれかに該当する方

(dスマホローンご契約日以降、対象期間中にdポイントクラブの会員ランクに変動があった場合でも、本特典はdスマホローンご契約日時点の会員ランクに基づき実施されます。)

| dスマホローンの ご契約日時点における会員ランク | 対象期間 | お借入残高上限額 |

| 5つ星 | ご契約日から 30日間 | 300万円 |

| 4つ星 | 100万円 | |

| 3つ星 | 70万円 | |

| 2つ星 | 30万円 | |

| 1つ星 | 10万円 |

\無利息サービスが使える/

※2024年7月時点のdスマホローン無利息キャンペーンにおいては、無利息の開始日は、はじめてご契約(個々の借入に係る契約を除きます)のタイミングで、「お借入れ日から30日間」ではありません。

dスマホローンの基本情報

dスマホローンは、最高300万円まで借り入れが可能です。

借入方法はd払いの残高にチャージ、または登録した金融機関口座に振り込んでもらう方法のいずれかを選びます。

返済方法は、登録した金融機関口座から毎月27日に自動引き落としとなるので、残高管理に注意して遅延を起こさないようにしてください。

| 契約極度額 | 1万円以上300万円以内(1万円単位) |

| 借入利率(実質年率) | ・優遇適用後:0.9~17.9% ・基準金利:3.9~17.9%※1 |

| 遅延損害金(実質年率) | 20.0% |

| 借入方法 | ・登録した金融機関口座 ・d払い残高※2 |

| 借入最少金額 | ・d払い残高へのチャージ:1,000円から ・金融機関口座への振込:10,000円から |

| 借り入れまでにかかる時間 | d払い残高なら即時受け取りが可能 |

| 返済期日 | 毎月27日※金融機関の休業日は翌営業日 |

| 返済方法 | 登録した金融機関口座からの自動引き落とし ※追加返済はd払い残高・指定口座への振込が可能 |

| 返済期間/返済回数 | 最終借入後、原則として最長8年1か月/96回 |

| 担保・保証人 | 不要 |

注釈

※1 優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※2 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

dアカウントで申込可能

dスマホローンは、dアカウントを取得したうえで申込手続きを行います。

dアカウントとは、NTTドコモが発行する認証IDで、d払いやdポイントといったドコモのサービスを利用する際に必要です。

dアカウントを発行する際には、メールアドレスとSMSを受信できる携帯電話番号を準備したうえでWebから手続きを進めてください。

簡単1秒診断で「借り入れ可能か」「優遇金利」を確認できる

dスマートローンに申し込む前に、公式サイトの簡単1秒診断を活用してみましょう。

簡単1秒診断では、dスマートローンを借り入れ可能か、優遇金利がどれくらいかの2点を確認できるサービスです。

以下の項目を入力し「診断する」を選択するだけで診断結果を確認できます。

- 年齢

- 年収(万円)

- 既存のお借入合計額(万円)

- ドコモ回線契約等

- dカード契約

- d払い残高からの支払い

診断結果は「ご入力いただいた情報だけではお借入れ可能か判断できませんでした」「お借入れいただける可能性が高いです」の2種類です。

ただし、診断結果はあくまでも参考にしかすぎないので、必ずしもその通りに利用できるわけではありません。

目安程度に受け止めるようにして、審査に通るケースも落ちるケースもあると想定しておきましょう。

dスマホローンの申し込みから借り入れまでの流れ

dスマホローンの申し込みから借り入れは、以下の4つのステップで行います。

- dスマホローンのアプリまたはWebから申込手続き(最短即日審査は17:00までに申込手続きが必要)

- 審査

- アプリやWebから契約手続き

- 借入手続き

契約手続きが完了したら、d払い残高へチャージする※1または登録した金融機関口座へ振り込む方法のいずれかで借り入れを行えます。

いずれも24時間365日対応していて手数料もかかりません。※2

ただし、d払い残高へチャージなら即時振込が可能なのに対し、金融機関口座への振り込みは最短10分の時間を要します。

最小借入金額も、d払い残高へチャージが最少借入金額1,000円ですが、金融機関口座への振り込みは10,000円からです。

d払い残高へチャージして借り入れした分については、そのままd払いとして使用しても良いですし、セブン銀行から現金で引き出す方法(最大220円の手数料が発生)も選べます。

注釈

※1 d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

※2 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

dスマホローン申込時の必要書類

dスマホローン申込時には、日本国内で交付を受けた、運転免許証・運転経歴証明書を本人確認書類として提出が必要です。

運転免許証・運転経歴証明書を用意できない場合は、パスポート(2020年2月3日以前に発行されたもの)やマイナンバーカード、在留カード、特別永住者証明書を提出しましょう。

なお、本人確認書類に記載された氏名や住所が申込時の情報と異なる場合は、補助書類を添付してください。

- 納税証明書(最新年度のもの)

- 公共料金領収書(発行日から3ヶ月以内のもの)

- 戸籍謄本・抄本((発行日から3ヶ月以内のもの)

- 住民票(発行日から3ヶ月以内のもの)

- 住民基本台帳カード

- 年金手帳

さらに「dスマホローンとdカードのキャッシングサービスの合計額が50万円を超える」「dスマホローンとdカードのキャッシングサービス、および他社借入総額が100万円を超える」ケースについては、貸金業法によって収入証明書類の提出も必要です。

以下の書類の中から、最新年度または直近年月のものを提出しましょう。

- 源泉徴収票

- 支払調書

- 年金通知書

- 給与の支払明細書

- 確定申告書・青色申告決算書・収支内訳書

- 納税通知書・納税証明書

- 所得証明書(課税証明書)

- 年金証書

dスマホローンはスマホ完結で借入ができるローンサービス

dスマホローンはドコモの回線を利用している方だけでなく、dアカウントがあれば誰でも申込可能のローンサービスです。

NTTドコモが提供するサービスのため安心して利用することができます。

手続きのすべてをアプリやWebから完結できるので、借り入れや返済に時間を欠けたくない人に利便性が高く、手続きを行うための操作も簡単です。

最短即日融資に対応しているので、今すぐお金を借りたいという人に適しています。

ドコモの回線契約やサービスを利用してdスマホローンに申し込む機会を見つける、または消費者金融カードローンを利用するといった方法も検討してみてください。