「おまとめローンおすすめの消費者金融や銀行はどこ?」

「おまとめローンのメリット・デメリットは何?」

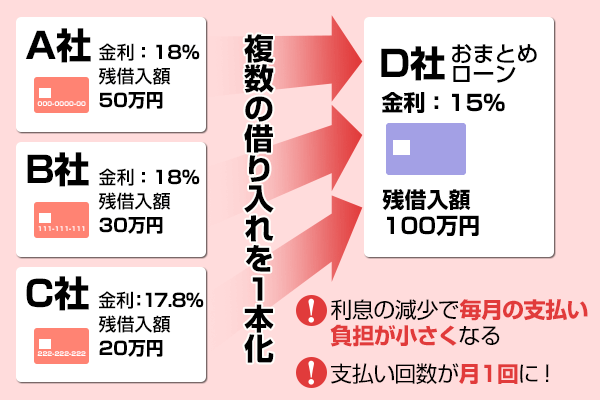

おまとめローンとは、複数の会社からの借入を1社にまとめることができるローンです。

おまとめローンは審査通りやすいわけではありませんが、借金の返済先を一本化することで、毎月の返済回数を減らしたり、返済総額を抑えることができます。

ただおまとめローンは消費者金融・銀行・ろうきんなど数多くの金融機関で提供されているため、どれを選べば良いのか難しいかと思います。

結論、おまとめローンの選び方に悩んでいる方は毎月の金利・審査通過率・返済回数や期間の3項目やデメリットを比較しておまとめローン先を選びましょう。

おまとめローンは総量規制の対象外になるので、上限を気にしないで借り入れが可能です。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

日本貸金協会

当記事では、低金利・返済の負担軽減などの観点で比較した消費者金融・銀行のおすすめおまとめローン13選を紹介します!

おまとめローン先は慎重に選んで決めたいという方は、ぜひ本記事を最後まで読んでみてください。

- おまとめローンをした方が良い人・しなくても良い人

- 審査の甘い・ゆるい・通りやすいおまとめローンがない理由

- おまとめローンに審査落ちしないためのコツ

- おまとめローン利用時の注意点

- おまとめローンの申込から融資までの具体的な流れ

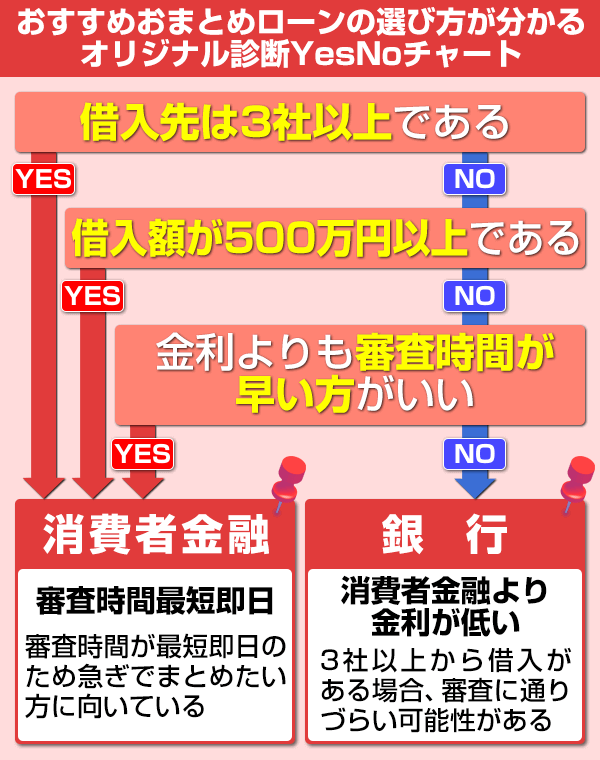

おまとめローンとは? おすすめのおまとめローンが分かるオリジナルYesNo診断チャート

おまとめローンは複数の借入があり、返済負担を軽減させたいと考える人におすすめなローンです。

おまとめローンとは、複数の借入れをおまとめ専用のローン商品を使ってまとめることです。複数のローンを利用していると返済期日や返済金額を管理するだけでも手間がかかりますが、おまとめローンを使ってまとめることで返済管理が楽になります。

アイフル「おまとめローンと借換えの違いを解説! 利用上の注意点も紹介します」

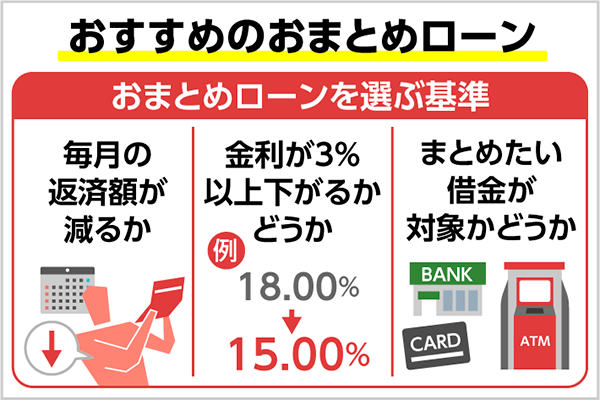

おまとめローンにはいくつか種類があるので、選ぶ際は以下3つののポイントを比較してローン先を決めましょう。

| おまとめローンを選ぶ時の基準 | 理由 |

|---|---|

| 審査が甘く通過しやすいローンか? | 通常のローンの借入より審査が難しい傾向にあるため |

| 現在利用中のローンよりも金利が3%以上ダウンするか? | 金利が3%以上下がる場合、返済額を変えずに返済期間を延ばすこともできる |

| 借り入れすべてをまとめられるローンかどうか? | おまとめローンによっては、クレジットカードのリボ払いが対象外になるケースがあるため |

おまとめローンは正しく選ばなければ返済の負担を軽くすることができず、以前より返済総額が増える可能性があります。

おまとめローンを比較する基準についてしっかり把握したうえで、借入するおまとめローン先を選びましょう。

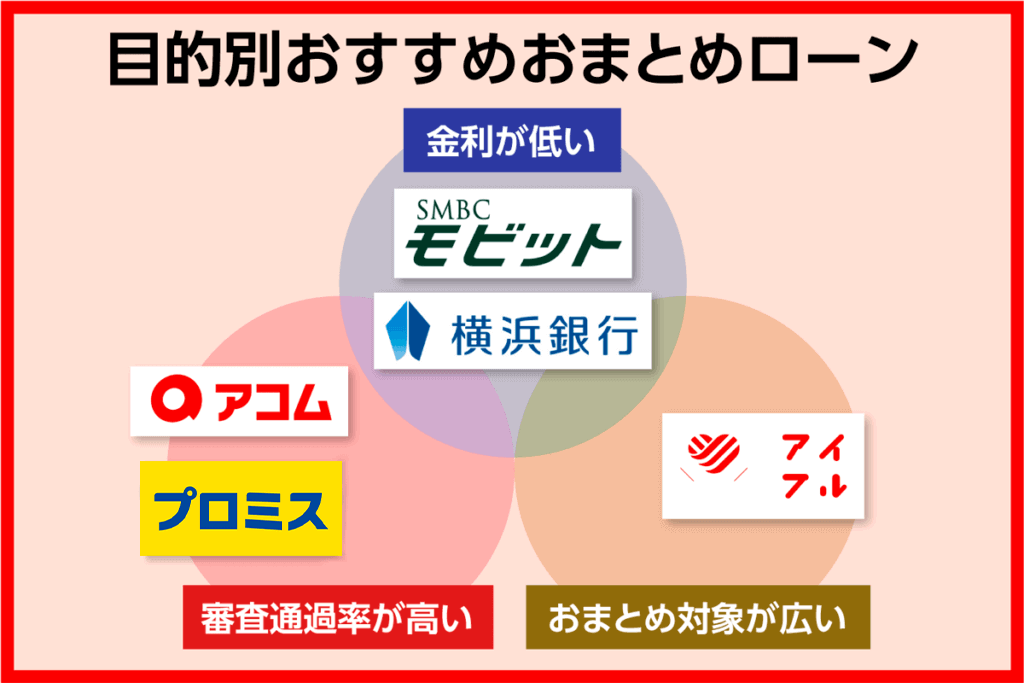

「おまとめローンを選ぶ時の基準」を満たしているカードローンは横浜銀行カードローン・アイフル・SMBCモビットです。

目的にあったおまとめローン先を選びたい方は以下を参考にしてください。

| カードローン | おすすめポイント | 金利 | 在籍確認 | おまとめ対象 |

|---|---|---|---|---|

横浜銀行カードローン | ・消費者金融より低金利で借入可能 (東京・神奈川・群馬に居住の方) 詳細はこちら | 年1.5~14.6%(変動金利) | 原則電話連絡あり | 消費者金融 銀行カードローン リボ |

SMBCモビット | ・審査はWeb完結!周囲にバレにくい ・返済期間は最長13年4ヵ月と長め! 詳細はこちら | 3.0%~18.0% | 原則電話連絡なし | 消費者金融 クレジットカードでのキャッシング |

アイフル | ・おまとめ対象の借入先が多い! ・最大800万円までおまとめ可能 詳細はこちら | 3.0%~18.0% | 原則電話連絡なし | 消費者金融 クレジットカードでのキャッシング リボ 銀行カードローン |

※おまとめローンご希望の方は申込後、オペレーターさんにご相談ください

『横浜銀行カードローン』

東京・神奈川・群馬(前橋・高崎・桐生市)に勤めている、または住んでいる方は「横浜銀行カードローン」でのおまとめがおすすめ!

横浜銀行カードローンは金利年1.5~14.6%(変動金利)と消費者金融より低金利で借入を行うことができます。

また、他社銀行カードローン・消費者金融・クレジットカードのリボ払いがおまとめ対象のため、横浜銀行カードローンで返済先を1つにまとめられる可能性も高いでしょう。

対象の地域の方は横浜銀行カードローンでのおまとめを検討してみてください

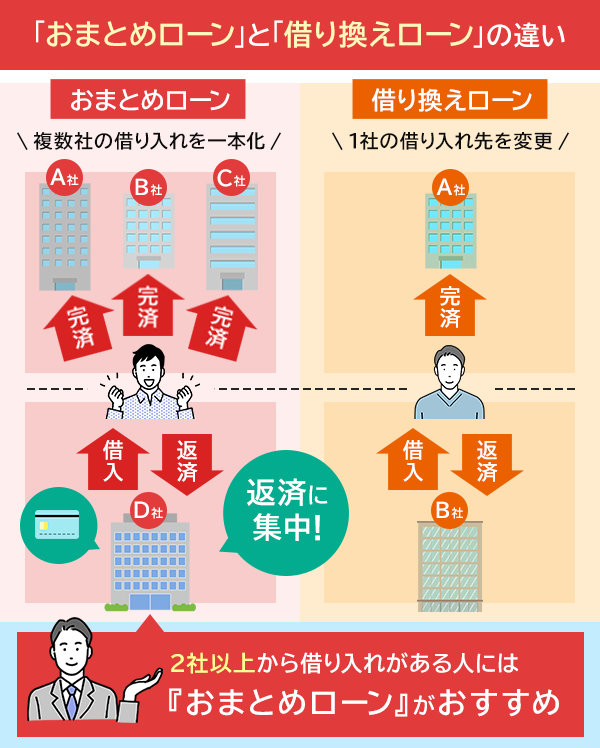

おまとめローンは借り換えローンと違い複数社のローンを一本化できる

おまとめローンの目的は「毎月の返済負担を軽くすること」です。

「毎月の返済額がいまより減るか?」「利息を含めた総返済額はどうなるか?」といったことを計算してから借り換えるようにしましょう。

以下の表は、3社から50万円づつ金利18%で借りている場合に、金利12%のローンに借り換えると毎月の返済額がどう減るのかをシミュレーションしたものです。

<金利18%を12%のローンに借り換えた場合のシミュレーション>

| 現在借り入れ中のローン | おまとめローンに借り換え後 | ||||

|---|---|---|---|---|---|

| 借入額 | 金利 | 毎月の返済額 | 金利 | 毎月の返済額 | |

| 合計150万円 | ー | 54,227円 | 150万円 | 12% | 49,821円 |

| A社40万円 | 18% | 14,460円 | |||

| B社50万円 | 18% | 18,076円 | |||

| C社60万円 | 18% | 21,691円 | |||

この試算では、返済期間を変えない前提で、金利が6%下がると毎月54,227円の支払いが49,821円に下がり、約4.400円お得なことがわかります。

おまとめローンでどこまで金利が下がるかは、ローンの利用条件と申し込み者の返済能力で決まります。

また、公式サイトなどで提示されている金利「3.0%~15.0%」といった内容の場合、適用されるのは15.0%と考えておきましょう。

おまとめローンの初回契約時から、下限金利が適用されるケースはほとんどありません。

上限金利が適用される前提で、現在よりも金利手数料が下がるかどうかを試算してから申し込みを検討してください。

また、おまとめローンとよく似た「借り換えローン」は1社の借り入れを他の金融機関で借り換える場合に利用します。

ただ、アイフルのように中身はおまとめローンだったとしても、名称は「借り換えローン」としている場合も多く、実際には少々わかりづらいのが現状です。

複数の消費者金融カードローンなどの借り入れを一本化したいなら、借り換えローンではなくおまとめローンを検討するほうがいいでしょう。

一方借り換えローンは、1社の借り入れを他の金融機関で借り換える場合に利用します。

ただ、アイフルのように中身はおまとめローンだったとしても、名称は「借り換えローン」としている場合も多く、実際には少々わかりづらいのが現状です。

複数の消費者金融カードローンなどの借り入れを一本化したいなら、借り換えローンではなくおまとめローンを検討するほうがいいでしょう。

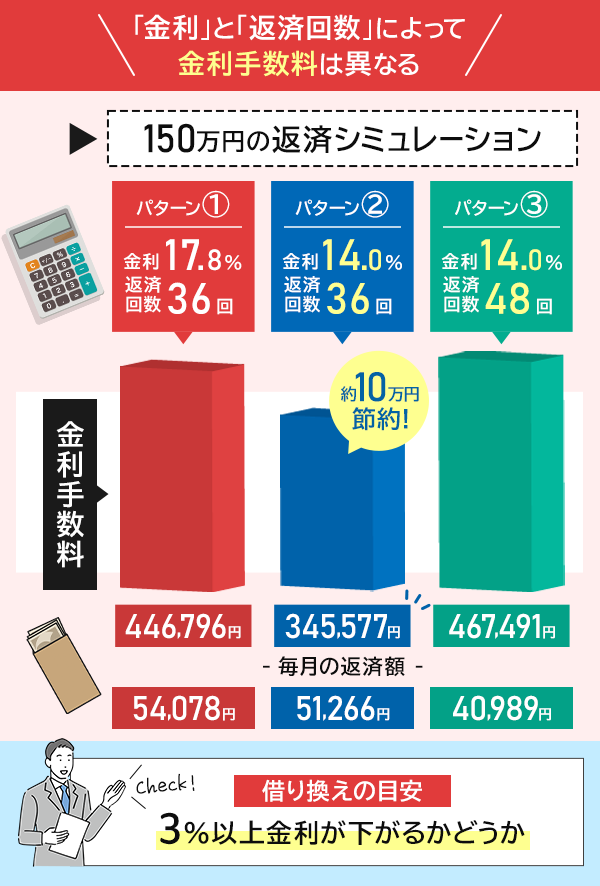

おまとめローンに借り換える場合金利が3%以上下がればメリットがあるといえる

おまとめローンに借り換える場合、どれくらい金利が下がれば借り換えるメリットがあるのかについても見ていきます。

借り換え時の目安は「3%以上金利が下がるかどうか」です。

150万円を金利17.8%で借りている場合と、14.0%で借りている場合の総支払額と返済期間を、以下の表で比較してみました。

<150万円を返済する場合のシミュレーション>

| 金利 | 返済回数 | 毎月の返済額 | 総支払額 | 金利手数料 | |

|---|---|---|---|---|---|

| パターン① | 17.8% | 36回 | 54,078円 | 1,946,796円 | 446,796円 |

| パターン② | 14.0% | 36回 | 51,266円 | 1,845,577円 | 345,577円 |

| パターン③ | 14.0% | 48回 | 40,989円 | 1,967,491円 | 467,491円 |

この表を見ると、パターン①の金利17.8%からパターン②の金利14.0%に借り換えた場合、金利は3.8%下がることになります。

パターン①と②を比較すると、同じ返済回数でも②のほうが金利手数料を約10万円節約できる点に注目してください。

またパターン③のように、返済期間を1年延ばして毎月の返済額を抑えたとしましょう。

パターン①と③の総支払額の差は「4年間で約2万円」とあまり変わりません。

“毎月の返済額を同じにして早めに完済するか”、“借り換え前よりも少ない返済額で長期返済するか”は利用者次第です。

金利差があまりないと、金利手数料の節約・返済期間の延長ともに、借り換えのメリットは少ないため注意しましょう。

試算元:プロミスの返済シミュレーション

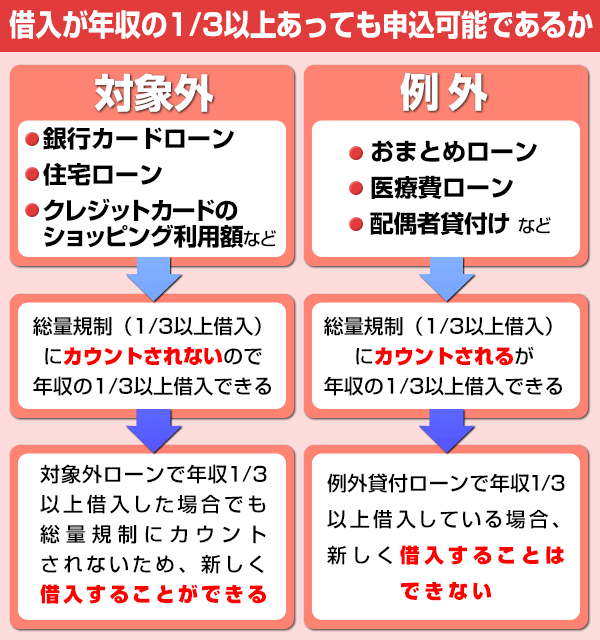

総量規制対象外のため年収の1/3以上借入があっても申込可能

総量規制は、貸金業法で定められているルールです。

総量規制のなかで、利用者が貸金業者から借り入れる場合「借り入れ可能なのは年収の三分の一まで」と決められています。

貸金業法の対象外である銀行のローンや、クレジットカードのショッピング利用などは総量規制の対象外です。

住宅ローンや自動車ローンなど、銀行や信用金庫の金融機関も融資を行っているが、貸金業者ではないため総量規制は適用されません。

クレジットカードのショッピング利用などは、お金を立て替えられているだけのため、貸金業には含まれず貸金業法の対象外となっています。

また、総量規制の「例外」となるローンもあります。

今回の記事でご紹介しているおまとめローンは、この「例外貸付け」に該当します。

おまとめローンなら、おまとめローンの借り入れ額が年収の三分の一以上になっても、返済能力に問題なければ利用可能です。

「総量規制の対象外と例外」については少々わかりづらいので、以下に対象外と例外との違いを簡単に説明します。

| 総量規制の対象外と例外 | 該当するローン | 詳細 |

|---|---|---|

| 対象外 | ・銀行カードローン・住宅ローン・クレジットカードのショッピング利用額など | 対象外のローン利用額は、年収の三分の一にはカウントされない。 たとえば、返済能力に問題がなければ銀行カードローンで年収の三分の一以上の借り入れも可能。 |

| 例外 | ・おまとめローン・医療費ローン・配偶者貸付けなど | 例外のローンは、返済能力に問題さえなければ年収の三分の一以上でも利用可能。 ただし、例外貸付けの借り入れ金額は、年収の三分の一以内の借り入れ残高にカウントされる。 そのため例外貸付けのローンで、すでに年収の三分の一以上借りている場合、あらたな消費者金融カードローンからの借り入れはできない。 |

参考:日本貸金業協会公式ホームページ/総量規制の「例外貸付け」に分類される契約

総量規制の例外貸付けのなかで、おまとめローンに該当するのは以下の①と②の融資です。

それぞれの定義についても、以下の表でまとめていますので、参考にしてください。

| ①顧客に一方的に有利となる借換え | 借り換え前より毎月の返済額や総支払額が下がることと、追加の担保や保証が求められないことも条件となる。 |

|---|---|

| ②借入残高を段階的に 減少させるための借換え | 消費者金融など、貸金業者からの借り入れをまとめる場合のみに利用できるローンが対象。 借り入れ金利が現状よりも下がることや、借り換えにより段階的に借り入れ残高が減ることも条件となる。 |

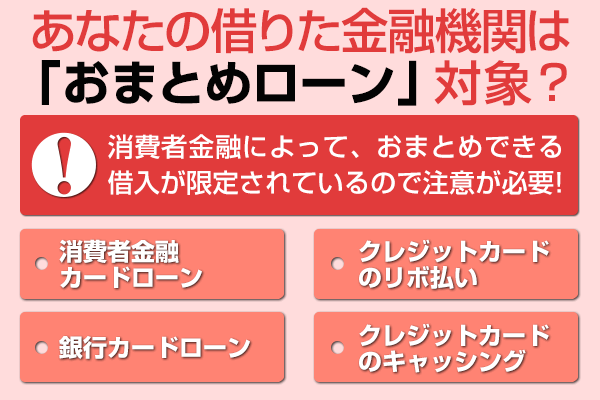

借りた金融機関はおまとめローン対象なのかを確認する

現在返済に苦しんでいるとすれば、以下のような借り入れを抱えているのではないでしょうか?

- 消費者金融カードローン

- 銀行カードローン

- クレジットカードのリボ払い

- クレジットカードのキャッシング

おまとめローンを利用する場合、取り扱い金融機関によっては「おまとめできる借り入れが限定される」点に注意が必要です。

たとえば、消費者金融の場合「おまとめの対象は消費者金融カードローンのみ」としている場合もあります。

自分が現在抱えている借入が一本化対象となってないと、おまとめローン利用で金利引き下げ、ひいては返済額の減額とはなりません。

「全額借り換えができず、一部の借金だけは高い金利のまま」といったことにならないように、借り換え先の条件はよく確認しておくようにしましょう。

おまとめローンおすすめランキング13選!消費者金融・銀行の低金利な業者紹介

ここまでの内容をふまえ、複数の借り入れを一本化する場合に利用できる、おすすめおまとめローンをいくつかご紹介します。

今回ご紹介するのは、銀行のおまとめローンと消費者金融のおまとめローンです。

それぞれ、簡単に特徴をまとめていますので、参考にしてください。

銀行のおまとめローンは低金利で、条件のいいおまとめローンとなっていますが審査が厳しいです。

消費者金融のおまとめローンは、反対に金利がやや高く銀行のおまとめローンと比べると条件が悪いです。

しかし様々な借入を気軽に一本化できます。

それぞれの違いについて解説するので、この章で違いを把握しておきましょう。

| おまとめローンの種類 | 横浜銀行カードローン | SMBCモビットのおまとめローン | アイフルおまとめMAX | 三井住友カード カードローン | 東京スター銀行のおまとめローン | イオン銀行のおまとめローン | 北九州銀行のきたきゅう君 | プロミスのおまとめローン | オリックスVIPフリーローン | JCBカードローンFAITH | 常陽銀行のフリーローン | みずほ銀行カードローン |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 特徴 | 低金利でおまとめローンに対応 | 融資を送金する際にかかる振込手数料がない | リボ払いもおまとめ可能 | 返済実績に応じて金利の引き下げが可能 | 金利が一律でわかりやすい | 上限金利が消費者金融カードローンより低い | 北九州在住の方は口座開設が可能 | 他社貸金業者からのおまとめのみ利用可能 | 数百万円以上の借金を一本化できる可能性がある | カード到着前に融資を受け取れる | 返済期間が最長10年まで延長できる | キャッシュカードで取引が行える |

| 金利 | 年1.5~14.6%(変動金利) | 3.00%~18.00% | 3.0%~18.0% | 1.5~14.4% | 12.5% | 年3.8%~年13.5% | 4.8%~14.3% | 6.3%~17.8% | 年3.0%~14.5% | キャッシング1回払い:年5.00% キャッシングリボ払い:年4.40%~12.50% | 年3.975%~11.95%(変動金利) | 年2.0%~14.0% |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

横浜銀行は横浜銀行口座がなくてもおまとめローン可能

横浜銀行カードローンは金利年1.5%~14.6%(変動金利)の、おまとめローンに対応しているカードローンです。

大手消費者金融の上限金利は17.8%もしくは18.0%なので、消費者金融などで借入をしている方は、おまとめローンの対象になるでしょう。

本社は横浜に構えているカードローンですが、横浜在住でなくても利用可能です。

次の地域に居住またはお勤めの方は審査対象

神奈川県内全地域

東京都内全地域

群馬県内の以下の市

前橋市、高崎市、桐生市

さらに、横浜銀行口座がなくても24時間WEB申込みに対応しています。

コンビニ、駅ATMと提携しているため、返済と借入の利便性は高いと言えるでしょう。

審査に不安がある方も、公式サイトのTOPページにて借入診断も可能です。

| 金利 | 年1.5%~14.6%(変動金利)※2023年7月1日現在 |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど |

| 収入証明書の要否 | 以下のいずれかの書類が必要 源泉徴収票・納税証明書・確定申告書・住民税決定通知書 ※ご希望のお借入限度額が60万円以上となる場合に必要 |

| 対象者 | 次の条件をすべて満たす方 ・ご契約時満20歳以上69歳以下の方 ・安定した収入のある方、およびその配偶者 (パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます) ・次の地域に居住またはお勤めの方 神奈川県内・東京都内全地域 群馬県内対象の市(前橋市、高崎市、桐生市) ・保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 ・横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方 |

横浜銀行カードローンは、横浜銀行で借金を一本化したい方におすすめです。

横浜銀行の口座を持っていない方でも、24時間いつでもWEB上から申し込みできます。

月々の返済額は2,000円からとなっているため、毎月の返済で苦労している方にも最適です。

また横浜銀行カードローンは、スマホアプリ「はまぎん365」で利用状況の確認が行えます。

融資の借入・返済もアプリ上で対応できるので、家族・勤務先に内緒で申し込むことも可能です。

内密におまとめローンを契約したい方は、ぜひ申し込みを検討してみてください。

SMBCモビットのおまとめローンはモビットカード会員だけが利用できる

SMBCモビットのおまとめローンは、SMBCモビットに入会している方だけが利用できるカードローンです。

複数の金融機関でお金を借りている方は申請を行うことで、適用金利の引き下げを図れます。

SMBCモビットで多数の返済実績を持つ方は、審査を有利に進められるかもしれません。

またSMBCモビットのおまとめローンは契約完了後、契約者の名前で借入先へ直接融資を送金してくれます。

自力で送金手続きを行う必要がないため、おまとめローンの手続きに時間・手間をかけたくない方におすすめです。

借入先が何社であっても、融資を送金する際に振込手数料は一切かかりません。

現在利用している金融機関で借金をおまとめしたいと考えている方は、申し込みを検討してみてください。

| 金利 | 実質年率 : 3.00%~18.00% |

|---|---|

| おまとめ対象の借金 | 消費者金融・クレジットカードでのキャッシング(無担保ローン) ※銀行のカードローン、クレジットカードのショッピング利用は対象外となります |

| 返済期限 | 最長160回(13年4ヵ月) |

| 収入証明書の要否 | 以下のいずれかの書類が必要 ・源泉徴収票の写し ・税額通知書の写し ・所得証明書の写し ・確定申告書の写し ・給与明細書の写し |

| 返済方法 | ・口座振替・ATM返済・振込返済・インターネット返済ならびにポイント返済 |

アイフル利用者が他社借入もまとめるなら「おまとめMAX」

アイフルのおまとめローンには以下の2種類があり、いずれも即日融資が可能です。

ともに金利や利用限度額などの条件は同じで、他社借り入れを一本化することが可能です。

| おまとめローンの種類 | 利用対象者 |

|---|---|

| おまとめMAX | アイフルの既存利用者 |

| かりかえMAX | アイフルの利用がはじめての人 |

ちなみに、アイフルのおまとめローンを利用する場合は、以下2つの契約パターンのうちどちらかが適用されます。

それぞれ、現在の借り入れ先によって一本化できるかどうかが決まりますので、利用する前にはよく確認しておきましょう。

・貸金業法施行規則第10条の23第1項に該当する契約

※借り換えの対象となる債務は、銀行からの借り入れ・消費者金融カードローンなどの貸金業者からの借り入れ、クレジットカードのリボ払いなど

・貸金業法施行規則第10条の23第2項に該当する契約

※借り換えの対象となる債務は、消費者金融カードローンやクレジットカードのキャッシングなど貸金業者からの借り入れに限る。 (銀行、クレジットカードのショッピング利用額などは対象外)

| 金利 | 3.0%~18.0%(実質年率) |

|---|---|

| おまとめ対象の借金 | ・消費者金融カードローンなど貸金業者からの借り入れ、銀行ローン、クレジットカードのリボ残高も対象 ※銀行ローン、ショッピングリボのおまとめを希望する場合は書類提出が必要 |

| 返済期限 | 最長10年(120回) |

| 収入証明書の要否 | 下記の収入証明書類(最新年度分のコピー1部)が必要 ・源泉徴収票・住民税決定通知書・給料明細書・確定申告書・所得証明書 |

| 返済方法 | 口座引き落とし(返済日は銀行により異なる)※元利定額返済方式 |

アイフルのおまとめローンを利用した場合、借り換え対象となるローン返済は必須です。

また、おまとめローン契約後は返済専用ローンとなりますので、追加の借り入れはできません。

おまとめMAXは、アイフルを含む複数の貸金業者から借金している方におすすめです。

契約することで借入先を一本化しておけば、毎月の返済を1回に統一できます。

自身の収入に合わせて返済額も調整できるので、返済負担を軽減したい時にとても有効です。

またおまとめMAXは、最長10年まで返済期間を延長できます。

収入が少ない方でも、無理のない範囲で返済を進めていくことが可能です。

契約後の追加借入は対応できないため、集中して借金の返済を進めていきたい方にも適しています。

積極的に返済を行って借金問題を早く解消したい方は、ぜひ申し込みを検討してみてください。

三井住友カード カードローン(振込専用)でおまとめすれば返済実績に応じて金利の引き下げが可能

三井住友カード カードローン(振込専用)は、三井住友カードのローンサービスで金利は1.5%~14.4%です。

おまとめローンという商品はなく、総量規制対象ですが、借換え・おまとめに利用することもできます。

おまとめの対象は、消費者金融カードローンや銀行カードローンなどです。

そのため、消費者金融で金利18%以上の借入をしている方はおまとめすれば返済額を抑えられます。

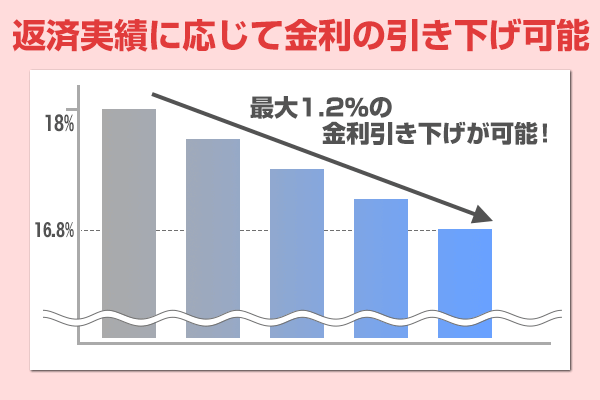

さらに三井住友カード カードローン(振込専用)は、借入後の返済実績に応じて年間0.3%ずつ最大1.2%の金利引き下げが可能です。

ご返済実績に応じて翌年度利率を0.3% 最大1.2%引き下げいたします。

三井住友カード「カードの特徴」

ご利用枠900万円の場合、1.5%→0.3%まで引き下げします。

借入金額が多く長期間で返済する方は、金利の引き下げを受けられる可能性があります。

返済期間によっては、銀行カードローンの借入をおまとめしても利息を抑えて利用できます。

金利18%以上の借入がある方や、長期で返済予定の方は三井住友カード カードローン(振込専用)でのおまとめを検討してみましょう。

WEBなら24時間申し込みを受け付けしています。

※1 おまとめローンという商品はないが、資金使途が自由なのでおまとめ等幅広い使い方が可能

※2 総量規制対象

| 金利 | 1.5~14.4% |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど |

| 返済期限 | ・最長15年1ヵ月・181回 (ご利用枠900万円、実質年率1.5%、毎月ご返済額5万円、900万円をご利用の場合) |

| 収入証明書の要否 | 【借入合計額が100万円を超える場合必要】 ・源泉徴収票 ・確定申告書 ・給与明細書 |

| 返済方法 | ・指定口座への振込 ・三井住友銀行及び提携ATMへの入金 |

三井住友カード カードローン(振込専用)は、返済時の利息をなるべく節約したい方におすすめです。

無事に審査を通過することができれば、借金の金利を年1.5%~14.4%まで引き下げられます。

契約後に返済実績を積み重ねていった場合、最大1.2%まで金利を引き下げてもらうことも可能です。

また三井住友カード カードローン(振込専用)は、WEB上で申し込み手続きを完結できます。

スマホ・PCからいつでも申し込めるので、忙しくて店舗へ行く暇がない方にも最適です。

WEB完結に対応可能で金利がお得なカードローンを探している方は、ぜひ申し込みを検討してみてください。

東京スター銀行のおまとめローンは正社員や契約社員におすすめ

東京スター銀行のおまとめローン(スターワン乗り換えローン)は、最大1,000万円までのおまとめが可能です。

ただし、利用条件として「正社員・契約社員・派遣社員で年収200万円以上」と定められていますので、パートやアルバイトの人や年収が低い人は利用できない点が難点といえます。

審査に通れば年率9.8%・12.5%・14.6%のいずれかの金利を利用できるため、消費者金融で18%の金利で借り入れをしているような場合は、返済負担の軽減が期待できます。

※金利は所定の審査により決定します。おまとめ後の返済状況によっては、おまとめしない場合と比較して利息の総支払い額が減らない可能性があります。

特に、ご利用中のローンの平均お借り入れ金利がおまとめ後の適用金利(年率9.8%・12.5%・14.6%)以下の方は慎重にご検討のうえお申し込みください。

審査に不安な方は、東京スター銀行おまとめローン公式サイトにある「簡単1秒診断」を利用してみましょう。

簡単1秒診断のページで、年収と申込金額を入力するだけで、仮の審査結果がわかります。

※お借り入れ1秒診断は、お借り入れをご検討される際の目安であり、実際のお借り入れ時の審査結果と異なる場合があります。

審査結果によってはご希望に添えない場合がありますのでご了承ください。

診断結果をみて、「ご利用可能と思われます」という表示が出たなら、その後「申し込み」を検討してください。

| 金利 | 年率9.8%・12.5%・14.6% ※所定の審査により決定いたします。 |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど |

| 返済期限 | 10年 |

| 収入証明書の要否 | 以下のいずれかの書類が必要 ・源泉徴収票などの収入証明書類が必要 |

| 返済方法 | ・口座引き落とし ・インターネットバンキングによる繰り上げ返済 ・返済日:毎月10日(休業日の場合は翌営業日)に普通預金口座から自動引き落とし |

イオン銀行のおまとめローンは年収200万円以上の方におすすめ

イオン銀行が取り扱う利用用途が広いローンのなかで、おまとめローンとして利用できるローンは以下の3つがあります。

- イオン銀行カードローン(実質年率:3.8%~13.8%)

- イオン銀行目的ローン(実質年率:年3.8%~年13.5%)

- イオン銀行フリーローン(実質年率:年3.8%~年13.5%)

上記のなかでイオン銀行カードローンは、追加の借り入れが可能なローンです。

イオン銀行カードローンを利用して追加の借入も可能ですが、金利が高くおまとめローンとしての利用に不向きです。

また、目的ローンは自動車購入やリフォームなど、利用用途が限定されます。

そのため、この中でおまとめローンとして利用するなら上限金利が低く借入れ用途も自由なフリーローンが最適でしょう。

イオン銀行のフリーローンは申し込み条件で、「年収200万円以上」とやや厳しく設定されています。

年金受給者や学生なども利用できませんので、利用できる人が限定される点に注意が必要です。

また、イオン銀行フリーローンを利用した場合、借り換え元のローン返済は利用者自身が行わなければなりません。

そのためイオン銀行フリーローンで借り換えたあと、現在の借り入れを返済しないと結局負債が増えてしまいます。

くれぐれも、「返済忘れ」には気を付けるようにしましょう。

| 金利 | 年3.8%~年13.5% |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど※利用用途は原則自由 |

| 返済期限 | 1年以上8年以内(1年単位) |

| 収入証明書の要否 | 【仮審査の結果次第で必要になるかどうかが決まる】 必要になった場合は、源泉徴収票や確定申告の控えの提出が求められる ※上記内容については、公式サイトに記載がないため、イオン銀行コールセンター確認 |

| 返済方法 | ・口座引き落とし(返済日は毎月27日)元利均等返済 ※借り入れ金額の50%を上限として、6ヶ月ごとの増額返済も併用可能 |

参考: イオン銀行/商品概要書

北九州銀行のきたきゅう君はおまとめローン以外の利用も検討できる

北九州銀行の「きたきゅう君」の基本スペックは、利用限度額が最大500万円・上限金利は14.3%となっています。

消費者金融からの借り入れを一本化する場合なら、上限金利の14.3%が適用されたとしても、消費者金融の上限金利18.0%より金利ダウンが望めます。

ちなみに「きたきゅう君」の利用には、保証会社であるアイフル株式会社の保証を受けることが条件となります。

そのため、過去にアイフルで金融事故を起こしたことがある人は、審査通過は難しいかもしれません。

滞納情報などの金融事故が、アイフルに残り続けている可能性があるからです。

| 金利 | 4.8%~14.3% |

|---|---|

| おまとめ対象の借金 | 消費者金融カードローン、銀行カードローン、クレジットカードのリボ払いも対象 |

| 返済期限 | 6か月以上10年以内返済回数6回以上~120回以内) |

| 収入証明書の要否 | 【300万円以下のお借入なら原則不要】 必要となる場合は、以下のいずれかの書類が必要 ・源泉徴収票・納税証明書、確定申告書の控え(自営業者の場合) |

| 返済方法 | ・口座引き落とし※返済日…7日、17日、27日のいずれか元利均等返済※融資金額の50%以内で半年毎の増額返済も可能 |

なお北九州銀行に口座がない場合でも、ローンの申し込みは可能です。

しかし、最終的にローンを契約する段階では口座開設が必要となります。

北九州銀行の公式サイトを見ると「指定エリア外からの口座開設はできない」旨の記載があります。

したがって、全国どこからでも申し込めるローンではない点に注意が必要です。

口座開設可能エリア内にお住まいの方は、北九州銀行フリーローン「きたきゅう君」のおまとめローン目的での借入を検討してみましょう。

※以下のエリア外からの口座開設申し込みは認められない場合がある

- 福岡県内、山口県内、広島県内

- 大分県大分市、大分県中津市

- 長崎県長崎市、長崎県佐世保市

- 熊本県熊本市

- 東京都23区

参考:北九州銀行/口座開設

即日融資を希望するならプロミスのおまとめローン

プロミスのおまとめローンは、即日融資が可能なローンです。

なお、現時点でプロミスのカードローンを利用している人も、プロミスの残債と他社借り入れを一本化できます。

もともと、プロミスカードローンの上限金利は、他の大手消費者金融よりも低めに設定されています。

おまとめローンの契約に成功すれば、借り入れ金額や利用者の返済能力次第で、さらなる金利ダウンも期待できるでしょう。

| 金利 | 6.3%~17.8% (実質年率) |

|---|---|

| おまとめ対象の借金 | ・貸金業者からの借り入れ金のおまとめ限定 (消費者金融・クレジットカードでのキャッシングなど) ※銀行カードローン、クレジットカードのショッピング利用額は対象外 |

| 返済期限 | ・最終借り入れ後、最長10年・1回~120回(利用者と相談のうえ返済数を決定) |

| 収入証明書の要否 | 以下の中から最新の書類1点が必要(現在の勤務先名が記載されているもの) ・源泉徴収票 ・確定申告書 ・税額通知書 ・所得(課税)証明書(収入額と所得額の記載があるもの) ・給与明細書(直近2ヶ月分)+賞与明細書(直近1年分) l※賞与明細書がない場合は、直近2ヶ月分の給与明細書が必要 |

| 返済方法 | 口座引き落とし、ATM返済、振り込み返済、インターネット返済から選択可能 ※元利定額返済方式 ※返済期日:5日、15日、25日、末日のいずれか |

参考:プロミスのおまとめローン

オリックスVIPフリーローンは最大800万円までおまとめすることが可能

オリックスVIPフリーローンは、最大800万円まで融資可能なおまとめローンです。

申込条件さえ満たしていれば、数百万円以上の借金を抱える方でも申し込みできます。

オリックスVIPフリーローンの申込条件は、以下の3つです。

- 日本国内に居住している

- 申込時の年齢が20歳以上65歳未満

- 年収が400万円以上

他のおまとめローンに比べると、条件の内容はかなり厳しいといえます。

ですが審査さえ通過できれば、b>自身の借入状況に合わせて最適な契約プランを提案してもらうことが可能です。

提案されたプラン通りに契約することで、毎月の返済負担を軽減できるかもしれません。

またオリックスVIPフリーローンは、返済日を10日・20日・末日の中から自由に選択できます。

給料日に合わせて返済日を設定することで、借金の滞納・延滞リスクを最小限におさえることも可能です。

多額の借金があって返済に困っている方は、ぜひ一度申し込みを検討してみてください。

| 金利 | 年3.0%~14.5% |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど |

| 返済期限 | 1年~8年(12回~96回) |

| 収入証明書の要否 | 以下のいずれかの書類が必要 ・源泉徴収票・確定申告書など |

| 返済方法 | ・ATMでの返済・口座振替による返済 |

JCBカードローン「FAITH」は家族・勤務先に内緒でおまとめしたい時におすすめ

JCBカードローン「FAITH」は、WEB申し込みで申請から契約までの手続きを完結できるカードローンです。

審査は最短即日で完了できるうえ、申込後の3営業日にはローンカードが自宅に届きます。

申込時に「借入予約サービス」を希望すれば、カード到着前に口座振込で融資を受け取ることも可能です。

うまく活用すれば、家族や勤務先に内緒で借金をおまとめできるかもしれません。

またJCBカードローン「FAITH」は、銀行・提携コンビニのATMが月3回まで無料で利用できます。

全国各地の銀行・提携コンビニで対応できるため、取引時の手数料をなるべく節約したい方におすすめです。

会員専用WEBサービス「MyJCB」を使うと、ネット・アプリ上でいつでも利用状況が確認できます。

周囲に気づかれることなく借金を一本化したいと考えている方は、ぜひ申し込みを検討してみてください。

| 金利 | キャッシング1回払い:年5.00% キャッシングリボ払い:年4.40%~12.50% |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど |

| 返済期限 | キャッシング1回払い:23日~56日/1回 キャッシングリボ払い:利用残高および返済方式に応じ、返済元金と利息を完済するまでの期間・回数 |

| 収入証明書の要否 | 以下のいずれかの書類が必要 ・源泉徴収票・課税証明書・確定申告書・給与明細書等 |

| 返済方法 | ・ATM、CDでの返済・口座自動引き落とし |

常陽銀行のフリーローンは返済期間最長10年でおまとめ目的にも利用できる

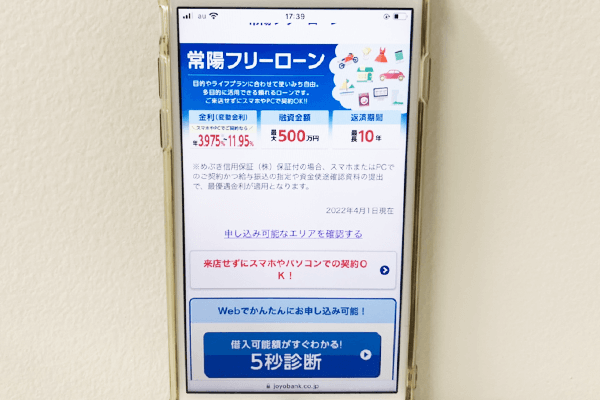

常陽銀行のフリーローンは、返済期間が最長10年まで延長できるローン商品です。

それぞれの収入に合った契約を行うことができれば、毎月の返済負担を軽減できます。

毎月の返済額が多くて苦労している方や、長時間かけながら借金を少しずつ返済していきたい方におすすめです。

また常陽銀行のフリーローンは、スマホ・PCで契約すると年3.975%~11.95%で借入できます。

※めぶき信用保証(株)保証付の場合はスマホ・PCでの契約時、給与振込の指定・資金使途確認資料の提出ができた場合のみ最優遇金利を適用

忙しくて銀行窓口まで行くことができない時も、ネット経由でいつでも申し込みできます。

無理のない返済計画に沿って借金を返済していきたい方は、申し込みを検討してみてください。

| 金利 | 年3.975%~11.95%(変動金利) |

|---|---|

| おまとめ対象の借金 | 銀行カードローンなど(ただし、事業資金は除きます) ※消費者金融借入(貸金専業者借入)の借り換えは、本ローンの対象外 |

| 返済期限 | 6カ月以上、10年以内(6カ月単位) |

| 収入証明書の要否 | 以下のいずれかの書類が必要 ・源泉徴収票または公的証明書等 ・新卒入社(含む転職)の方は、直近の給与明細または給与証明が必要 ・前年に中途入社した方は、直近3カ月分の給与明細書が必要 ・個人事業主の方は、前年の所得金額が確認できる公的所得証明書または納税証明書(その2)が必要 前年の所得金額が確認できる公的所得証明書および納税証明書のいずれも発行されていない場合、前々年の所得金額が確認できる公的所得証明書または納税証明書が必要 ・会社役員の方は、前年の給与収入が確認できる公的所得証明書が必要 前年の給与収入が確認できる公的所得証明書が発行されていない場合は、前々年の給与収入が確認できる公的所得証明書が必要 ・産休、育休、介護休から復職後間もない方は、直近の給与明細や勤務先が発行する給与証明書などが必要 |

| 返済方法 | ・口座振替 |

参照:常陽フリーローン

みずほ銀行カードローンはみずほ銀行口座がある方はキャッシュカードでおまとめ可能

みずほ銀行カードローンはみずほ銀行の口座を所有している場合、キャッシュカードで取引が行えるカードローンです。

ローンカードを発行する必要がないため、契約完了後は近くの銀行・提携コンビニATMですぐ融資を引き出せます。

「即時振替サービス」を利用すれば、預金口座へ直接融資を送金してもらうことも可能です。

※店舗およびインターネットで申し込んだ方のみ利用可能

またみずほ銀行カードローンは、みずほ銀行ATMを手数料0円で利用できます。

ATMで何度返済・借入を行っても、取引時に手数料を請求される心配はありません。

イーネットATMも、月3回までは手数料0円で利用することが可能です。

みずほ銀行口座を使っておまとめしたい方は、ぜひ申し込みを検討してみてください。

| 金利 | 年2.0%~14.0% |

|---|---|

| おまとめ対象の借金 | 銀行カードローン、消費者金融カードローンなど |

| 返済期限 | 1年(契約日から1年後の応当日に該当する月の10日)で、1年ごとに審査のうえ自動更新 ※満70歳以上での更新は原則なし |

| 収入証明書の要否 | 【借入額が50万円を超える場合は必要】 ・源泉徴収票・住民税決定通知書または課税証明書・納税証明書 |

| 返済方法 | ・口座からの自動引き落とし ・みずほ銀行ATM、ゆうちょ銀行ATM、コンビニATM(イーネット、ローソン銀行、セブン銀行)での返済 ・みずほダイレクトでの返済 |

参照:みずほ銀行 カードローン

おまとめローンの銀行と消費者金融の違いを解説

おまとめローンは銀行・消費者金融の2種類に分類でき、それぞれ異なる特徴を持っています。

銀行・消費者金融のおまとめローンに存在する特徴は、以下の通りです。

| 消費者金融のおまとめローン | 銀行のおまとめローン | |

|---|---|---|

| 特徴 | ・審査通過率が平均40%以上と高い ・最短即日で審査結果がわかる ・総量規制を超えた借入にも対応できる | ・銀行との取引実績が多い方は審査を有利に進められる可能性がある ・契約後に追加で借入を行うことも可能 |

一部の消費者金融は、公式サイトで無担保ローンの審査通過率を公開しています。

審査通過率がなるべく高いおまとめローンを選択しておけば、落ちる可能性を最小限におさえることが可能です。

調査してみたところ、審査通過率が確認できたのは以下の3社でした。

| プロミス | アイフル |

|---|---|

| 39.8%(2023年8月時点)※1 | 37.0%(2023年7月時点)※2 |

※2:アイフル月次推移を参照

即日融資・総量規制を超えた借入にたも対応可能なので、高額な借金を早く一本化したい方に適しています。

いっぽう銀行のおまとめローンは、消費者金融より最大金利が約3%~4%低いです。

現在より適用金利が低いおまとめローンを契約することで、返済時の利息を節約できます。

銀行によっては、おまとめローン契約後でも追加融資を受けることも可能です。

ただし各銀行では審査の厳格化が進んでいるため、審査の難しさは消費者金融より高いといえます。

全国銀行協会は3月にもカードローン審査の厳格化に向けた対応策を打ち出す。自主的に利用者の年収や他社からの借り入れ状況をより正確に把握するよう促す。

引用:日本経済新聞 銀行カードローン、厳格審査へ自主規制

おまとめローンの申し込みを考えている方は、どちらが自分の目的に最も適しているのかよく考えておいてください。

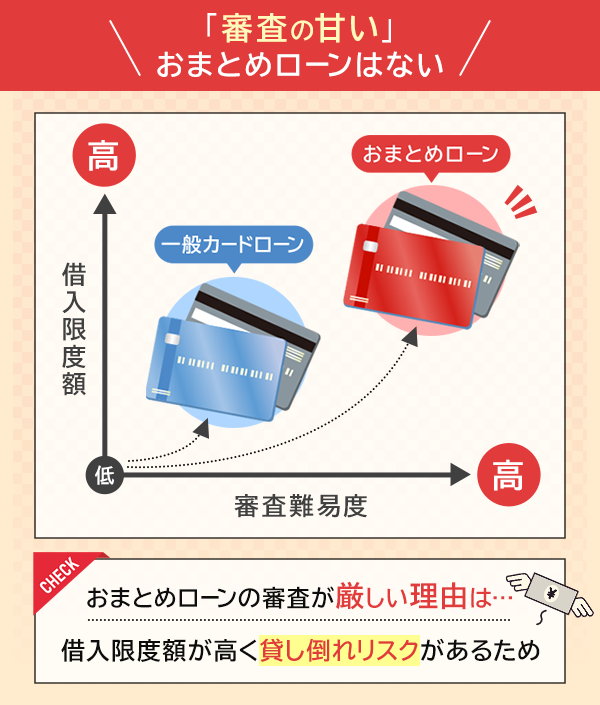

審査がゆるいおまとめローンはある?審査甘いおまとめローンはありません

おまとめローンの審査はどの金融機関も厳しく、審査がゆるい・甘いとされる商品は存在しません。

これは一般的なカードローンに比べて、おまとめローンの借入限度額が高いためです。

一般的なカードローンの場合、借入限度額は平均500万円程に設定されています。

いっぽう、おまとめローンの借入限度額は平均800万円~1,000万円程です。

借入限度額が高い分、おまとめローンを取り扱う金融機関には多大な損失リスクが発生します。

契約後に貸し倒れが発生した場合、契約者に融資した融資は一切戻ってこない可能性があります。

こうした損害を避けるために、おまとめローンの申込時には厳しい審査が実施されています。

どの銀行・消費者金融であっても、審査基準の内容はほとんど変わりません。

おまとめローンの申し込みを考えている方は、このことをよく認識しておいてください。

審査があるため必ず借りれるおまとめローンはない

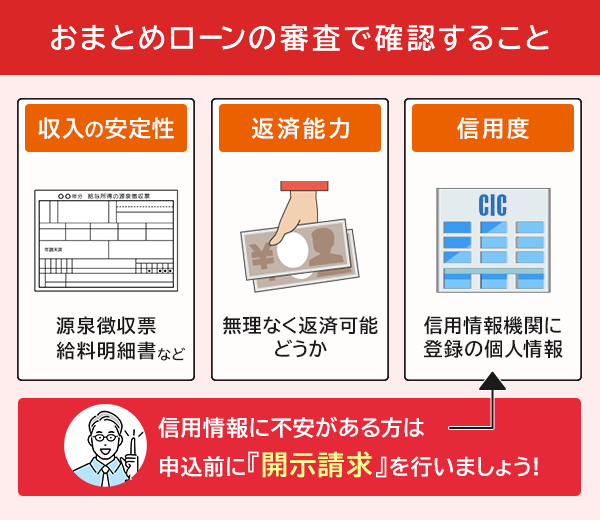

おまとめローンを契約するには、審査で収入の安定性・返済能力・信用度を証明しなければいけません。

収入の安定性・返済能力を証明する場合は、申込時に収入証明書を提出する必要があります。

収入証明書とは、申込者の年収や毎月の収入額を記した書類です。

おまとめローンを申し込む時は原則、収入証明書の提出が求められます。

収入証明書として提出できるのは、以下の書類です。

- 給料明細書(直近1ヵ月~2ヵ月)

- 源泉徴収票

- 課税証明書など

これからおまとめローンを申し込む方は、収入証明書を忘れずに用意しておきましょう。

また申込者の信用度は、審査時に信用情報を確認することで判断されます。

信用情報は、CICなどの信用情報機関に登録されている個人情報です。

信用情報の中には今まで利用した金融商品の利用実績や、金融事故などのデータが登録されています。

信用情報に金融事故が登録されている場合、おまとめローンは契約できません。

おまとめローンを申請する時は、申込前に自身の信用情報を一度確認しておいてください。

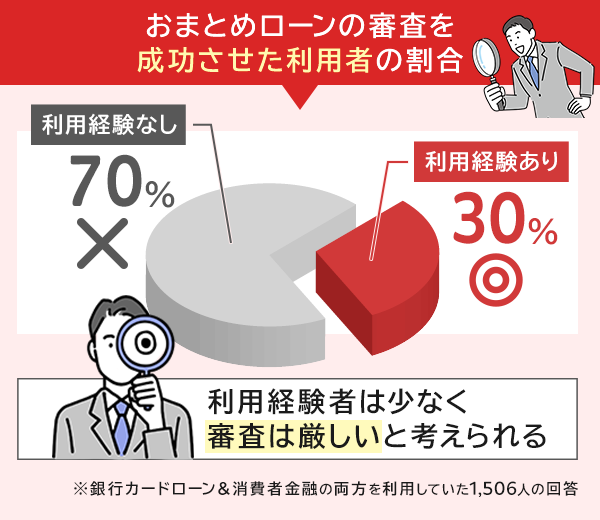

おまとめローンの審査を成功させた利用者の割合

おまとめローンの審査が厳しい事実は、審査を成功させた利用者の割合からも確認できます。

全国銀行協会は2020年に、カードローン利用者に対してアンケートを実施しました。

内容は、「おまとめローンの認知・利用状況」について調査したものです。

アンケートの集計結果は、以下の通りとなっています。

| おまとめローンを利用した経験がある | 利用してはいないが、申し込みを検討したことがある | 利用した経験はなく・申し込みを検討したこともない | そもそも、おまとめローンの存在を知らなかった | |

|---|---|---|---|---|

| 銀行カードローン・消費者金融どちらも利用していた方 | 30.0% | 32.6% | 22.9% | 14.5% |

| 銀行カードローンのみ利用していた方 | 7.6% | 16.8% | 35.7% | 39.9% |

| 消費者金融のみ利用していた方 | 9.4% | 26.6% | 30.6% | 33.4% |

銀行・消費者金融どちらからも借入していた方で、おまとめローンの審査に成功して利用した割合は約30%でした。

10人中3人しか利用していないと考えれば、審査が厳しいことは簡単に想像できます。

収入の安定性・返済能力・信用度が低い場合、おまとめローンの審査を通過するのは困難です。

おまとめローンの申し込みを検討している方は、上記の割合をよく確認しておいてください。

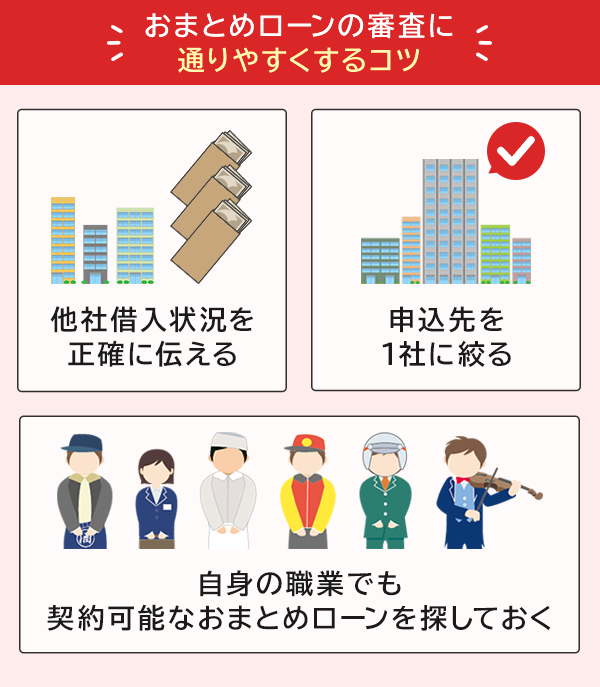

おまとめローンの審査に通りやすくするコツ

おまとめローンの審査を少しでも有利に進めたい時は、申込前に3つの対策を行っておきましょう。

対策の内容は、以下の通りです。

- 他社での借入状況をできるだけ正確に伝える

- 申込先を1社のみに絞る

- 自身の職業でも契約可能なおまとめローンを探しておく

おまとめローンの審査を有利に進めるには、現在の借入状況を正確に伝える必要があります。

借入状況の申告時に嘘をついてしまうと、金融機関からの信用を失ってしまう危険性が高いです。

信用情報を見れば借入状況は把握できてしまうので、借入状況の申請では事実のみを伝えるようにしましょう。

また審査への影響を最小限に抑えたいのであれば、おまとめローンの申込先は1社に絞るのが無難です。

一度に複数のおまとめローンを申し込むと、審査時に「この申込者は返済能力に問題がある」と判断されやすくなります。

申込履歴はすべて信用情報で確認できるため、複数のおまとめローンに申し込みを行うのは厳禁です。

ちなみにおまとめローンを申し込む際は、貸付条件もよく確認しなければいけません。

おまとめローンはそれぞれの商品ごとに、申込対象となる職業が制限されています。

申込先の貸付条件に自身の職業が含まれていない場合、審査を通過するのは不可能です。

おまとめローンの審査に不安を感じる方は、上記の対策を忘れずに実行しておいてください。

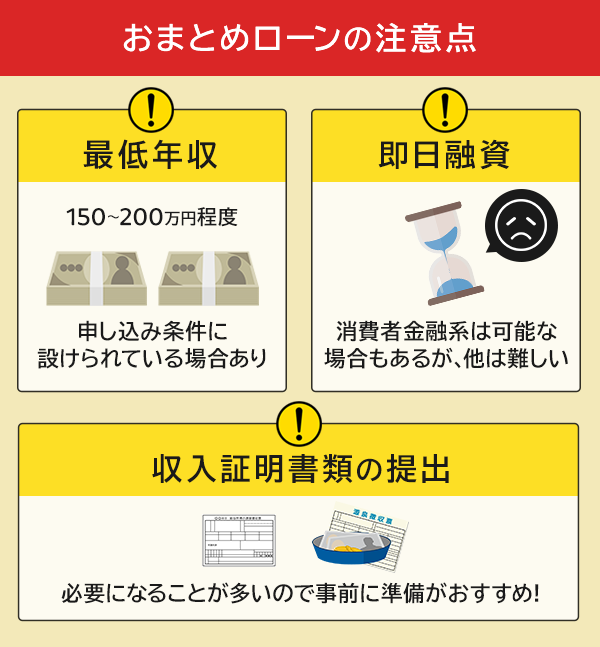

おまとめローン利用時のデメリットと注意点

おまとめローンを利用する場合は、以下の3点に注意しましょう。

デメリットや注意点を知ることで審査落ちを防ぐことができます。

- 申し込み条件に最低年収が設けられている場合もあるため注意

※例:最低年収200万円以上など。そのため低年収の人は利用できません。

- 即日融資不可のおまとめローンがある

※例:銀行のおまとめローンは、最短でも申し込み日の翌日融資となる

- 収入証明書の提出が必要となる場合がある

- おまとめローン利用中は他社で借り入れができない

申込条件に最低年収を設ける商品がある

銀行のおまとめローンの場合、利用条件に最低年収を設定しているケースがあります。

最低年収といっても、150万円~200万円程度の条件がほとんどで、正社員であれば問題ないケースがほとんどでしょう。

しかし、パートやアルバイト、または専業主婦の場合は最低年収に満たないことがあります。

もし最低年収に満たない場合は、消費者金融系のおまとめローンも検討してみましょう。

おまとめローンの審査は最短でも翌日以降

おまとめローンの申し込みから融資までのスケジュールについても、利用前によく確認しておきましょう。

銀行のおまとめローンの場合、申し込み当日の即日融資はできません。

審査時に警察庁データベースへの照会が義務付けられているためです。

一方、プロミスやアイフルなどの消費者金融系のおまとめローンは、即日融資も可能です。

しかし、どちらのおまとめローンであっても、収入証明書の提出が必要になることが多いのには注意しましょう。

書類の準備に時間がかかったり、書類不備があった場合には即日融資はできません。

さらに、おまとめローン契約時に現在借り入れ中のローンを返済しなけれならない場合があります。

先に返済をしなければならない際は、返済が確認できたのち正式契約となるため、契約まで時間を要する場合もあります。

収入証明書類の提出が必要になる

おまとめローンの契約金額にもよりますが、おまとめローンを契約する場合には、原則収入証明書の提出が必要と思ったほうがいいでしょう。

源泉徴収票などは会社から発行されるものが必要ですので、勤務先によっては別途依頼する必要があるかもしれません。

また、課税証明などはわざわざ市役所に取りに行く必要があり、書類準備に時間がかかります。

おまとめローンで迅速な手続きを希望する場合は、できれば検討段階で書類を準備しておくようにしましょう。

書類を用意する場合は、最新年度の書類を準備することが大切です。

会社から発行される書類については、勤務先の会社名や会社印が必要となる点にも注意しましょう。

おまとめローン利用中は他社で借り入れができない

上記のとおり、総量規制の例外貸付けに分類されるローンは、年収の三分の一以上の借り入れも可能です。

しかし、例外貸付けで借りた金額は年収の三分の一にカウントされてしまいます。

下記の例にあるように例外貸付けで年収の三分の一以上借りている間は、他社の消費者金融カードローンに申し込んでも審査通過は難しいでしょう。

- 年収…300万円

- おまとめローン…120万円の借り入れ

※おまとめローンの借り入れ額120万円は「年収300万円の三分の一以上」になっているが、ルール上返済能力に問題なければ借り入れ可能。

しかし、借り入れ残高そのものは年収の三分の一を超えているため、他社消費者金融カードローンに申し込んでも新規融資は利用できない。

参考までに、上記内容の根拠となる日本貸金業協会公式ホームページもご覧ください。

引用:日本貸金業協会公式ホームページ/総量規制の「例外貸付け」に分類される契約

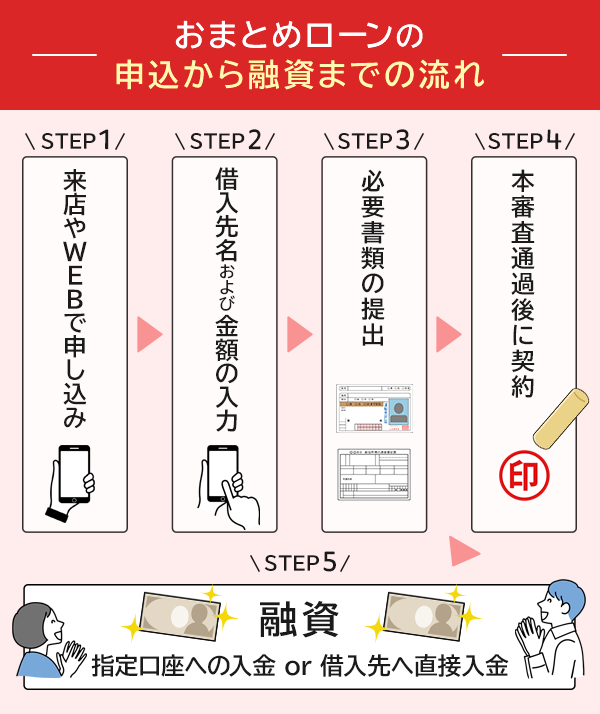

おまとめローンの申込から融資までの流れ

最後に、おまとめローンの申し込みから融資までの流れについてもお伝えしておきます。

それぞれの流れのなかで注意すべき点がありますので、ぜひ申し込み時の参考にしてください。

- 店頭やWEBでの申し込み手続き開始

- 現在利用中のローン残高や借り入れ先金融機関/ローン会社の申告

- 必要書類の提出

- ローン契約(契約時には、おまとめローンの契約先ローン会社や銀行から、現在借り入れ中のローン会社への返済がおこなわれる場合もあり)

来店やWEBからの申し込み

おまとめローンの申し込みは、以下の方法でおこないます。

- 銀行の場合…店頭、WEB、郵送や電話での申し込み

- 消費者金融…店頭、自動契約機、WEB、郵送や電話での申し込み

店頭での申し込みの場合は、利用する金融機関の受け付け時間に注意が必要です。

おまとめローンの相談から契約完了までは、すくなくとも1時間程度は必要です。

受け付け終了の1時間前までには、手続きを開始するようにしましょう。

また、WEB申し込みの場合は24時間受け付けされますが、夜間の審査申し込みは翌営業日以降に持ち越されます。

銀行の場合、土日祝日の審査は基本的におこなわれません。

急ぎの審査を希望する場合は、平日の早めの時間帯に申し込むことをおすすめします。

借入先名および金額の入力

一部のフリーローンなどを除き、おまとめローンを利用する場合は、他社の借り入れ状況を正確に申告する必要があります。

一般的にカードローンの申し込みは、借り入れ件数と借り入れ残高の申告だけで可能です。

しかしおまとめローンの場合は、利用中のローン会社名も申告しなければいけません。

おまとめローンの申し込み前には、利用中の金融機関名や残高などを正確にメモしておくことをおすすめします。

必要書類のアップロード

おまとめローンの申し込みには、本人確認書類と源泉徴収票や確定申告書の控えなどの収入証明書の提出が必要になります。

WEB申し込みの場合、これらの必要書類はインターネットでアップロードするケースがほとんどです。

インターネットでの書類アップロードでは、必要書類を撮影して画像ファイルを送信します。

撮影時に蛍光灯が写り込んで文字が見えなかったり、手振れにより文字が不鮮明になると、書類不備になりますので注意しましょう。

提出した書類が不備になると、再度手続きが必要になり、融資までさらに時間を要します。

細心の注意を払って撮影することが大切です。

本審査通過後に契約

おまとめローンの審査では、信用情報機関へのデータ照会や必要書類の確認、そして職場への在籍確認などが実施されます。

とくに、申し込み者の勤務先に電話をかけておこなわれる在籍確認については、確認が完了しないと契約ができないこともあります。

在籍確認の電話では、「職場が休日で電話がつながらない」「なんらかの事情で同僚が確認に協力してくれなかった」などの事態が発生するかもしれません。

できることなら、勤務先が営業している時間帯を事前に伝えておいたり、同僚に在籍確認の対応について協力を申し出ておくようにしましょう。

在籍確認をするのは、銀行や消費者金融だけではありません。

クレジットカード会社や住宅ローンの審査でも同じような確認がおこなわれます。

職場の同僚には「クレジットカードを作ったから電話があるかも」といった感じで簡単に協力を仰ぐといいでしょう。

融資は指定口座への入金もしくは借入先へ直接入金

審査が完了すれば、おまとめローンの契約と同時進行で、現在利用中の銀行やローン会社への返済が必要となります。

返済のパターンは、以下の2つです。

- 銀行や消費者金融が利用者の代わりに返済してくれる

- 利用者自らが返済して返済証明を提出する

さきほど触れたイオン銀行や北九州銀行のローンのように、利用中のローン返済が利用者に委ねられる場合もありますので、この場合は返済忘れがないように注意しましょう。

どこも審査に通らない場合のおまとめローン以外に返済を楽にする方法

今回ご紹介したおまとめローンの利用が難しい場合、現在利用しているローンで増額できるなら金利を下げてもらえる場合があります。

ただし、利用中のローンで増額してもらう場合は以下の点を確認してから申し込むようにしましょう。

- 増額後でも総量規制の範囲内で利用できるかどうか?(消費者金融カードローンの場合)

- 増額後に金利ダウンが望めるかどうか

とくに、増額後の金利ダウンについては、カードローンの公式サイトに明記されていることは少ないです。

「増額審査時に金利を決定します」としているカードローンがほとんどです。

増額をしてもらったのに金利が下がらない場合、借り入れだけが増えて返済は楽にはなりません。

今回の記事でお伝えしたとおり、借り換え後に3%以上金利が下がるかどうかを、よくチェックしておきましょう。

ちなみに、増額の際には利用者の返済能力の確認、信用情報機関への照会などの厳正な審査が実施されることも忘れてはいけません。

おまとめローンに関するよくある質問

おまとめローンについて疑問や悩みなどがある方は、おまとめローンの公式サイトにある質問ページを一度確認してみましょう。

各おまとめローンの公式サイトには、金融商品に関するさまざまな質問が投稿されています。

質問の回答内容を確認しておけば、それぞれが抱える疑問や悩みが解消されるかもしれません。

今回は投稿されていた質問の中から、よく聞かれている質問を2つピックアップしました。

おまとめローンに対して疑問や悩みを抱えている方は、ぜひ内容を確認しておいてください。

おまとめローンを利用するとクレジットカードが使えなくなりますか?

おまとめローン契約後にクレジットカードが利用できるかどうかは、契約するおまとめローンの種類によって異なります。

契約したおまとめローンの対象にクレジットカードが含まれていない場合、クレジットカードの利用は可能です。

逆にクレジットカードがおまとめ対象となっていた場合、契約後にクレジットカードは一切使えません。

また金融機関によっては、契約規約でクレジットカードの利用を禁止している場合もあります。

気づかずにクレジットカードを使ってしまうと、規約違反となり残高を一括請求されてしまう可能性が高いです。

おまとめローン契約後にクレジットカードを使いたい方は、申込前におまとめローンの契約内容をよく確認しておきましょう。

おまとめローンのデメリットは何ですか?

おまとめローンは多重債務を解消するのにとても有効ですが、3つのデメリットが存在します。

デメリットの内容は、以下の通りです。

- 契約後に追加で融資を借りることはできない

- 契約前より金利が高くなってしまう可能性がある

- 借金の返済総額が増えてしまう可能性もある

おまとめローンは返済専用のローン商品であるため、契約後は基本返済しか行えません。

追加融資や再契約には一切対応してもらえないので、契約する際は気をつけてください。

またおまとめローンを契約する際は、契約前より金利が低いおまとめローンを選ばなければいけません。

金利が高いおまとめローンを契約すると利息が増え、返済総額も高額になってしまう可能性が高いです。

おまとめローンを使って金利や返済総額を減らしたい方は、現在より金利が低いおまとめローンを探しておきましょう。

まとめ

おまとめローンを取り扱っている銀行や消費者金融は数多くあります。

金利や利用限度額をよく確認して、現在の返済よりも軽くなることが確実ならおまとめローンへの借り換えを検討してみましょう。

ただ、おまとめローンで借りる金額は、どうしても大きな金額になりがちです。

数十万円の少額を1社から借りる場合と比較して、当然審査は厳しくなります。

些細な手続きミスで審査落ちとならないように、最低限利用条件を確認しましょう。

また必要書類を不備なく準備したうえで、手続きすることも大切です。